[toc]

Kredit jederzeit vor Ablauf der vereinbarten Laufzeit ganz oder teilweise ablösen – das ist in Deutschland grundsätzlich immer möglich. Ob für den Kunden kostenlos – das ist aber oft die Frage.

Der Grund: Banken, Sparkassen und sonstigen Kreditgebern entgehen bei vorzeitiger Kreditablösung ohne wichtigen Grund fix eingerechnete Einnahmen. Je nach Kreditvertag verlangen sie daher unter Umständen eine Entschädigung „Strafe“ vom jeweiligen Kreditnehmer – die sogenannte Vorfälligkeitsentschädigung (VFE). Je nach Zinssatz, ausstehender Kreditsumme und verbleibender Restlaufzeit des Kredits kann diese Gebühr aber höchst unterschiedlich ausfallen.

Definition von Vorfälligkeitsentschädigung und Nichtabnahme

entschädigung

Als Vorfälligkeitsentschädigung wird das Entgelt für die außerplanmäßige Rückführung eines Darlehens während der Zinsfestschreibungszeit im Vertrag bezeichnet. Ist das vertraglich vereinbarte Darlehen noch nicht ausgezahlt, spricht man von einer Nichtabnahmeentschädigung. Fehlerhafte Widerrufsbelehrung im Darlehensvertrag gilt es stets zu beachten und zu kündigen.

Unser Tipp: Die Entschädigung darf für Sie als Kreditkunde keinesfalls den Betrag der restlichen Zinsen übersteigen, die Sie als Kreditnehmer bis zur ursprünglich vereinbarten Laufzeit des Kredits noch zu leisten hätten. Enthält Ihr Darlehensvertrag eine fehlerhafte Widerrufsbelehrung, sind hier sogar rechtliche Schritte möglich.

Vorfälligkeitsentschädigung bei Ratenkrediten

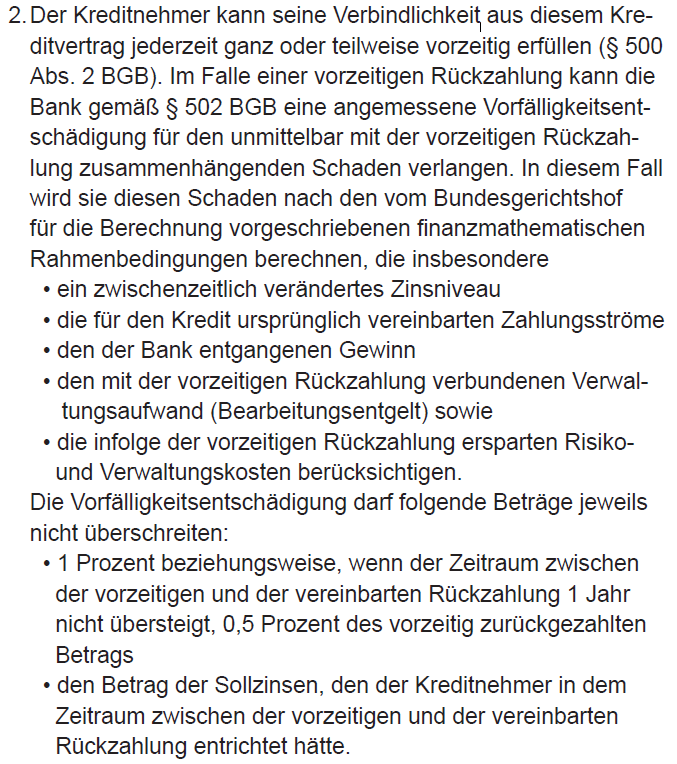

Dabei kommt es bei der Höhe der möglichen Vorfälligkeitsentschädigung zunächst auf die jeweilige Kreditart und die vertraglichen Vereinbarungen an. Bei einem Ratenkredit können Sie – je nach Bank – pro Jahr oft nur einen gewissen vereinbarten Betrag ohne zusätzliche Kosten vorzeitig zurückzahlen. Übersteigt die vorzeitige Tilgung oder eine Sondertilgung diese Summe, darf die vom Kreditnehmer verlangte Entschädigung allerdings ebenfalls nur einen gewissen Teil des vorzeitig zurückbezahlten Betrags ausmachen – in der Regel maximal 1 Prozent.

Vorfälligkeitsklausel im Darlehensvertrag

Nachfolgende Vorfälligkeitsklausel finden Sie in den meisten Ratenkreditverträgen in Deutschland.

Vorfälligkeit bei Baufinanzierungen

Sehr beliebt ist eine Vorfälligkeitsentschädigung mit hohen Vorfälligkeitszinsen vor allem bei älteren langfristigen Darlehen zur Baufinanzierung. Hier geht es im Vertrag schließlich meist um hohe Restsummen und lange Restlaufzeiten bei der vorzeitigen Rückzahlung, mit denen die Banken bei Abschluss fest im Budget kalkulieren. Ein solcher Ausfall, falls Sie den Kreditvertrag ablösen und kündigen, kann für Sie als Darlehensnehmer dabei recht teuer werden.

Somit stellt sich das Thema Vorfälligkeit gerade bei Baufinanzierungen in Deutschland eine Besonderheit dar. Vor allem die Bauzinsen für die Immobilie sind in den letzten Jahren förmlich in den Keller gesunken. Die Folge: Viele Immobilienbesitzer, die bereits vor Jahren mit einem entsprechenden Darlehen finanziert haben, müssen heute ohne niedrige Zinsen deutlich höhere Raten pro Monat bezahlen, als jene, die erst in letzter Zeit ihre neue Immobilie mit einer Baufinanzierung verwirklicht haben. Die Versuchung, ohne Vergleich und genauer Berechnung seine Immobilie einfach neu zu finanzieren, birgt aber durchaus Risiken.

Unser Tipp: Bei der Neuordnung eines Bankdarlehens – etwa durch einen Hausverkauf, ein Forward-Darlehen oder einen neuen Immobilienkredit – sollten Sie als Bauherr mit spitzer Feder rechnen. Denn hat die aktuelle Bank oder Sparkasse einen Anspruch auf Vorfälligkeitsentschädigung, beträgt diese bei der Baufinanzierung nicht selten zwischen zwei und zehn Prozent der noch verbleibenden Darlehensschuld. Das kann bei einer langen Festschreibung und einer Restschuld von 100.000 Euro schnell eine stattliche Summe ergeben, die auch mit der Zinsersparnis eines aktuell sehr günstigen Darlehens für Baufinanzierungen nicht immer gedeckt ist.

Vorfälligkeitsentschädigung berechnen – so gehts

Banken dürfen ihre Vorfälligkeitsentschädigung keinesfalls willkürlich erheben. Zur Berechnung muss vom Verlust, der sich durch nicht eingenommene Zinsen bei vorzeitiger Vertragsauflösung des Darlehens für das Kreditinstitut ergibt, manches abgezogen werden. Dies sind insbesondere die eingesparten Verwaltungskosten, die ersparten Kosten des Risikoausfalls sowie der aktuelle Zinssatz, den eine Finanzierung im entsprechenden Zeitraum abwerfen würde.

Unser Tipp: Mit einem Vorfälligkeitsrechner lässt sich dies in vielen Fällen sogar leicht selbst berechnen. Allerdings sollten Sie sich hierzu möglichst unabhängig von Ihrer finanzierenden Bank beraten lassen.

Vorfälligkeitsrechner – kostenlos und schnell

Wie berechne ich meine Vorfälligkeitszinsen am besten?

Vor dieser Frage stehen viele Konsumenten, bevor sie ihren Kredit ablösen oder umschulden. Das kann natürlich durch den aktuellen Kredit- oder Bankberater erfolgen. Kreditnehmer können dies aber auch selbst jederzeit bequem mit einem modernen Vorfälligkeitsentschädigungsrechner in wenigen Schritten ermitteln:

- Aktuelle Restschuld des Kredits im Rechner eingeben.

- Dauer der restlichen Zinsbindung im Rechner auswählen.

- Vertraglich vereinbarten Zinssatz im Rechner hinzufügen.

Grundsätzlich sind also beim Vorfälligkeitsentschädigungsrechner mehrere Faktoren für die genaue Berechnung des Vorfälligkeitsbetrags entscheidend: Dieser hängt stark von der aktuellen Restschuld des Kredits ab, verbleibende Sollzinsbindung sowie die vereinbarten Kredit- oder Hypothekenzinsen sind ebenfalls entscheidend. Weiters kommt der Fakt des gebundenen Sollzinssatz hinzu, zu dem die Bank das zurückgezahlte Geld aktuell anlegen kann.

Wichtig zur Berechnung: Alle notwendigen Angaben zur Berechnung im Vorfälligkeitsentschädigungsrechner finden Sie in Ihrem derzeitigen Darlehensvertrag – bei Bedarf muss Ihnen das Kreditinstitut hierüber zusätzlich Auskunft erteilen.

Vorteil beim Vorfälligkeitsentschädigungsrechner:

Wie berechne ich meine Vorfälligkeitszinsen am besten? Vor dieser Frage stehen viele Kreditnehmer, bevor sie ihren Kredit ablösen oder umschulden. In der Regel übernimmt das Ihr aktueller Kredit- oder Bankberater für Sie. Alternativ können Sie dies als Kreditnehmer aber auch selbst jederzeit bequem mit einem modernen Vorfälligkeitsentschädigungsrechner in wenigen Schritten ermitteln:

- Aktuelle Restschuld des Kredits im Rechner eingeben.

- Dauer der restlichen Zinsbindung im Rechner auswählen.

- Vertraglich vereinbarten Zinssatz im Rechner hinzufügen.

Grundsätzlich sind also beim Vorfälligkeitsentschädigungsrechner mehrere Faktoren für die genaue Berechnung des Vorfälligkeitsbetrags entscheidend: Der zu zahlende Betrag hängt stark von der aktuellen Restschuld des Kredits ab, von der verbleibenden Sollzinsbindung sowie den vereinbarten Kredit- oder Bauzinsen selbst. Zudem kommt der Fakt des gebundenen Sollzinssatzes hinzu, zu dem Ihre Bank das zurückgezahlte Geld aktuell anlegen kann.

Tipp zur Berechnung: Alle notwendigen Angaben zur Berechnung im Vorfälligkeitsentschädigungsrechner finden Sie in Ihrem derzeitigen Darlehensvertrag – bei Bedarf muss Ihnen das Kreditinstitut hierüber zusätzlich Auskünfte erteilen.

Vorteil beim Vorfälligkeitsentschädigungsrechner: Er ist völlig kostenlos und Sie sparen sich so unnötige Kosten, welche beispielsweise Verbraucherzentralen in Deutschland gerne erheben. Alle Informationen zum voraussichtlichen Zahlungsbetrag erhalten Sie bereits nach wenigen Sekunden – das spart Zeit für einen Vergleich mit neuen möglichen Kreditangeboten. Weiterhin profitieren Sie von der Unabhängigkeit und Objektivität der Informationen im Vorfälligkeitsrechner und müssen sich nicht ausschließlich auf die Angaben Ihres Beraters beim jeweiligen Kreditinstitut verlassen.

Vorfälligkeitsentschädigung und Umschuldung

Einen besonderen Augenmerk sollten Sie als Darlehensnehmer auf mögliche Gebühren bei vorzeitiger Umschuldung zu einem günstigeren Baudarlehen. Denn die bisherige Bank lässt Kreditnehmer meist nur ungern ohne Kündigung aus dem Kreditvertrag an günstigere Konkurrenten ziehen. Und falls die zu zahlende Vorfälligkeitsgebühr am Ende die zu erwartende Ersparnis durch die neue Finanzierung gar übersteigt, kann eine Umschuldung sogar zu einem Minusgeschäft für Sie als Kunde werden. Hier sollten Sie also die Vertragsbedingungen genau studieren und vorab eine mögliche Ersparnis sowie die konkreten Fälligkeitsspesen genau berechnen zu können.

Tipp: Fragen Sie als Kreditkunde vor einer möglichen Umschuldung unbedingt einige Daten zum Kredit von Ihrer Bank ab:

- Höhe Ihrer Restschuld zum geplanten Kündigungstermin.

- Summe der über den Kündigungszeitraum hinaus noch zu entrichtenden Zinsen.

- Und natürlich die Höhe der jeweiligen Vorfälligkeitsentschädigung selbst.

Wichtig bei Kreditablösung und Umschuldung: Nicht nur Sie als Darlehensnehmer, auch Ihre Bank muss einer vorzeitigen Ablösung von Krediten und Darlehen zustimmen. Nur so lässt sich das Vertragsverhältnis rechtswirksam und kostenpflichtig mittels Kündigung aufheben.

Banken haben Option zur Vorfälligkeit – verhandeln Sie

Banken in Deutschland steht es durchaus auch frei, auf eine Vorfälligkeitsentschädigung ganz oder teilweise zu verzichten. Dies ist beispielsweise bei Ersatzgeschäften oder der Fortführung des Vertrages mit Ihnen als Kreditkunde möglich, bei dem die Bank oder der Kreditvermittler selbst keinen finanziellen Schaden erleidet.

Unser Tipp: Nehmen Sie als Darlehensnehmer in jedem Fall Kontakt mit Ihrer Bank oder Ihrem aktuellen Kreditgeber auf und lassen Sie sich zusätzlich unabhängig beraten, bevor Sie Ihren bestehenden Vertrag kündigen.