Die besten kostenlosen Girokonten im Überblick

Wichtige Erkenntnisse:

- Bedingungslos kostenlos: C24 Bank, N26 und Santander bieten ihre Girokonten ohne monatlichen Mindestgeldeingang an.

- Hohe Zinsen: Die C24 Bank sticht mit 2,25% Zinsen auf das Girokonto-Guthaben hervor.

- Attraktive Boni: ING führt mit einem Neukundenbonus von 150€, dicht gefolgt von der C24 Bank.

- Kostenlose Karten: Alle gelisteten Banken bieten mindestens eine kostenlose Debitkarte an.

- Zusatzleistungen: Viele Banken locken mit Extras wie Cashback (C24) oder weltweiten kostenfreien Abhebungen (DKB).

In der sich ständig wandelnden Finanzwelt ist die Wahl des richtigen Girokontos entscheidender denn je. Ob für das tägliche Banking, Onlineeinkäufe oder die Verwaltung Ihrer Finanzen – ein passendes Girokonto ist die Grundlage für Ihre finanzielle Flexibilität. Doch bei der Vielzahl an Angeboten den Überblick zu behalten, ist nicht einfach. Deshalb haben wir für Sie die Top 20+ Girokonten für 2025 unter die Lupe genommen und verglichen.

Welches Konto für Sie am besten geeignet ist, hängt von Ihren individuellen Bedürfnissen ab. Berücksichtigen Sie Faktoren wie Ihr typisches Nutzungsverhalten, ob Sie häufig im Ausland sind oder ob Sie Wert auf persönlichen Service in einer Filiale legen.

Egal ob Sie ein kostenloses Girokonto suchen, Wert auf persönlichen Service legen oder von attraktiven Zinsen profitieren möchten – unser Vergleich hilft Ihnen, das optimale Konto für Ihre individuellen Bedürfnisse zu finden. Entdecken Sie jetzt die besten Angebote und sparen Sie bares Geld!

In der folgenden Tabelle finden Sie eine Zusammenstellung der attraktivsten kostenlosen Girokonten für 2024. Wir haben die Angebote nach verschiedenen Kriterien bewertet, um Ihnen einen schnellen Überblick zu ermöglichen.

| Bank | Kontoführung | Karten | Dispozins | Besondere Vorteile | Gesamtbewertung |

|---|---|---|---|---|---|

| C24 Smart | 0€ | Mastercard + Girocard | 7,49% | 2,25% Zinsen auf Guthaben, bis zu 10% Cashback | ⭐⭐⭐⭐⭐ |

| N26 | 0€ | Mastercard | 8,9% | Weltweit gebührenfrei bezahlen, moderne App | ⭐⭐⭐⭐⭐ |

| ING | 0€ (ab 700€ Geldeingang) | Visa Debit + Girocard (optional) | 10,99% | 150€ Neukundenbonus, 3,30% Tagesgeld für 6 Monate | ⭐⭐⭐⭐⭐ |

| DKB | 0€ (ab 700€ Geldeingang) | Visa Debit | 8,68% | Weltweit kostenlos Geld abheben | ⭐⭐⭐⭐ |

| Santander | 0€ | Visa Debit + Girocard | 12,55% – 15,80% | 75€ Neukundenbonus, optionale gebührenfreie Kreditkarte | ⭐⭐⭐⭐ |

| Comdirect | 0€ (bei aktiver Nutzung) | Visa Debit + Girocard | 11,00% | 50€ Neukundenbonus, 3,50% Tagesgeld für 3 Monate | ⭐⭐⭐⭐ |

Bitte beachten Sie: Die Konditionen können sich ändern. Prüfen Sie immer die aktuellen Angebote auf den Websites der Banken.

Kriterien für den Girokonto-Vergleich

Bei der Wahl des richtigen Girokontos spielen verschiedene Faktoren eine Rolle. Um Ihnen die Entscheidung zu erleichtern, haben wir die wichtigsten Kriterien zusammengestellt und erläutert:

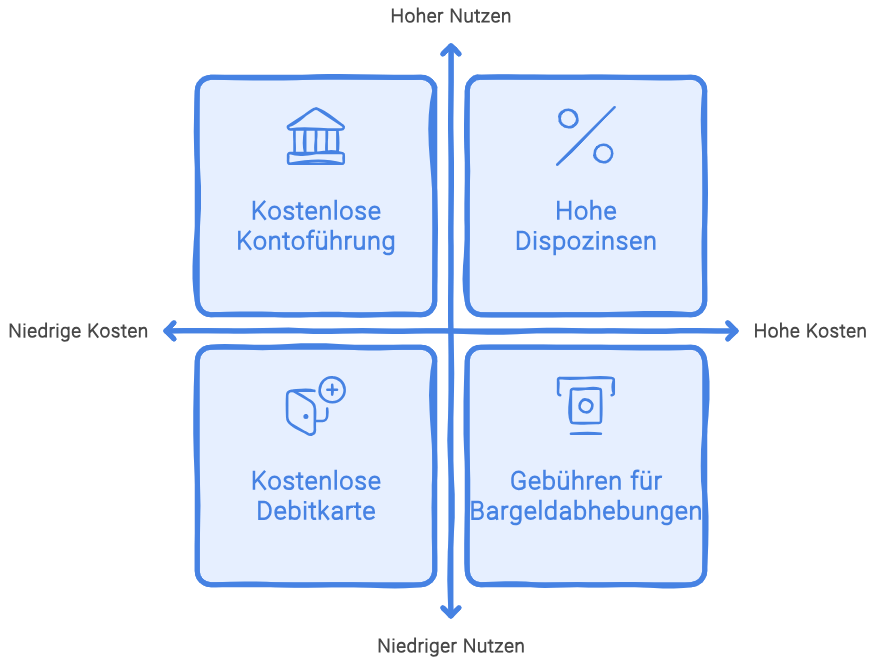

1. Kontoführungsgebühren

- Bedeutung: Dies sind regelmäßige Kosten für die Nutzung des Kontos.

- Worauf achten: Viele Banken bieten kostenlose Kontoführung an, oft an Bedingungen geknüpft wie einen Mindestgeldeingang oder ein bestimmtes Alter.

- Tipp: Achten Sie auf versteckte Gebühren und Bedingungen für die Kostenfreiheit.

2. Dispozinsen

- Bedeutung: Der Zinssatz, der fällig wird, wenn Sie Ihr Konto überziehen.

- Worauf achten: Die Zinssätze variieren stark zwischen den Banken, von etwa 7% bis über 15%.

- Tipp: Wenn Sie häufiger ins Minus geraten, sollten Sie ein Konto mit niedrigen Dispozinsen wählen.

3. Karten (Girocard, Debitkarte, Kreditkarte)

- Bedeutung: Bestimmen, wie Sie auf Ihr Geld zugreifen und bezahlen können.

- Worauf achten: Welche Karten sind im Paket enthalten? Gibt es zusätzliche Gebühren?

- Tipp: Eine kostenlose Debitkarte (Visa oder Mastercard) ist heutzutage Standard und bietet oft mehr Flexibilität als eine klassische Girocard.

4. Bargeldversorgung

- Bedeutung: Möglichkeiten und Kosten für Bargeldabhebungen.

- Worauf achten: Anzahl und Standorte kostenloser Geldautomaten, Gebühren für Abhebungen bei Fremdbanken.

- Tipp: Für Vielreisende sind Konten mit weltweiten kostenfreien Abhebungen besonders attraktiv.

5. Online-Banking und mobile App

- Bedeutung: Bestimmen, wie einfach Sie Ihr Konto verwalten können.

- Worauf achten: Benutzerfreundlichkeit, Funktionsumfang, Sicherheitsfeatures.

- Tipp: Lesen Sie Nutzerbewertungen der Banking-Apps in den App-Stores.

6. Zusatzleistungen und Boni

- Bedeutung: Können den Wert Ihres Kontos erhöhen.

- Worauf achten: Neukundenprämien, Cashback-Programme, Zinsen auf Guthaben, kostenlose Zusatzkonten (z.B. Tagesgeld).

- Tipp: Beachten Sie die Bedingungen für Boni und ob Zusatzleistungen für Sie relevant sind.

7. Filial- vs. Direktbank

- Bedeutung: Bestimmt, ob persönliche Beratung vor Ort möglich ist.

- Worauf achten: Ihre Präferenz für digitales oder persönliches Banking.

- Tipp: Direktbanken bieten oft günstigere Konditionen, während Filialbanken persönlichen Service bieten.

8. Einlagensicherung

- Bedeutung: Schützt Ihr Geld im Falle einer Bankenpleite.

- Worauf achten: Alle seriösen Banken in Deutschland bieten eine Einlagensicherung bis 100.000€ pro Kunde.

- Tipp: Bei höheren Guthaben kann es sinnvoll sein, diese auf mehrere Banken zu verteilen.

Bei der Wahl Ihres Girokontos sollten Sie diese Kriterien entsprechend Ihrer persönlichen Bedürfnisse und Ihres Nutzungsverhaltens gewichten. Ein kostenloses Konto mit vielen Zusatzleistungen kann beispielsweise attraktiv sein, aber wenn Sie häufig Bargeld bei Fremdbanken abheben, können die anfallenden Gebühren die Ersparnisse schnell aufwiegen.

Top-Anbieter im Detail

In diesem Abschnitt stellen wir Ihnen die führenden Girokontenanbieter detailliert vor. Wir beleuchten ihre Stärken und Schwächen und heben besondere Merkmale hervor, um Ihnen bei der Entscheidungsfindung zu helfen.

Die C24 Bank ist ein relativ neuer Player im Markt, hat sich aber schnell als einer der attraktivsten Anbieter etabliert.

Vorteile:

- Bedingungslos kostenloses Girokonto

- 2,25% Zinsen auf Guthaben

- Bis zu 10% Cashback auf Kartenzahlungen

- Kostenlose Mastercard und Girocard

- Kostenlose Echtzeitüberweisungen

Nachteile:

- Relativ neue Bank, weniger Erfahrung

- Kein Filialnetz für persönliche Beratung

Besonderheit: Das C24 Girokonto bietet als einziger Anbieter in unserer Liste Zinsen auf das Girokontoguthaben, was sie besonders für Sparer attraktiv macht.

N26 ist eine moderne, rein digitale Bank, die besonders bei jüngeren, technikaffinen Nutzern beliebt ist.

Vorteile:

- Komplett kostenloses Girokonto ohne Bedingungen

- Sehr benutzerfreundliche und funktionsreiche App

- Weltweit gebührenfrei bezahlen

- Echtzeit-Benachrichtigungen bei Transaktionen

- Innovative Funktionen wie „Spaces“ für Sparziele

Nachteile:

- Keine Girocard (kann in einigen Geschäften problematisch sein)

- Bargeldeinzahlungen nicht möglich

- Begrenzte Anzahl kostenloser Abhebungen pro Monat

Besonderheit: N26 Konto bietet eine der besten Banking-Apps auf dem Markt mit vielen innovativen Funktionen.

Die ING ist eine etablierte Direktbank mit einem breiten Produktportfolio.

Vorteile:

- Kostenloses Girokonto ab 700€ monatlichem Geldeingang

- 150€ Neukundenbonus

- 3,30% Zinsen auf dem Tagesgeldkonto für 6 Monate

- Kostenlose Visa Debitkarte

- Umfangreiches Filialnetz der Cash Group für Bargeldversorgung

Nachteile:

- Girocard kostet extra (0,99€ pro Monat)

- Kontoführungsgebühr von 4,90€ ohne Mindestgeldeingang

Besonderheit: Die ING bietet eine attraktive Kombination aus Girokonto und Tagesgeldkonto mit hohen Zinsen für Neukunden.

Die DKB ist bekannt für ihr kundenfreundliches Angebot, insbesondere für Reisende.

Vorteile:

- Kostenloses Girokonto ab 700€ monatlichem Geldeingang

- Weltweit kostenlos Geld abheben

- Kostenlose Visa Debitkarte

- Niedrige Dispozinsen (8,68%)

- Gutes Gesamtpaket für Aktivkunden

Nachteile:

- Kontoführungsgebühr von 4,50€ ohne Mindestgeldeingang

- Girocard kostet extra (0,99€ pro Monat)

Besonderheit: Das DKB Girokonto ist besonders attraktiv für Vielreisende aufgrund der weltweiten kostenlosen Bargeldabhebungen.

Santander bietet als einzige Filialbank in unserer Übersicht ein bedingungslos kostenloses Girokonto an.

Vorteile:

- Bedingungslos kostenloses Girokonto

- 75€ Neukundenbonus

- Kostenlose Visa Debitkarte

- Optionale gebührenfreie Kreditkarte mit Verfügungsrahmen

- Persönliche Beratung in Filialen möglich

Nachteile:

- Relativ hohe Dispozinsen (12,55% – 15,80%)

- Begrenztes eigenes Filialnetz in Deutschland

Besonderheit: Santander kombiniert die Vorteile einer Direktbank (kostenloses Konto) mit denen einer Filialbank (persönliche Beratung).

Comdirect, eine Tochter der Commerzbank, ist eine etablierte Direktbank mit umfassendem Angebot.

Vorteile:

- Kostenloses Girokonto bei aktiver Nutzung oder 700€ Geldeingang

- 50€ Neukundenbonus

- Kostenlose Visa Debitkarte und Girocard

- 3x weltweit kostenlos Geld abheben pro Monat

- 3,50% Zinsen auf dem Tagesgeldkonto für 3 Monate

Nachteile:

- 4,90€ Kontoführungsgebühr ohne aktive Nutzung oder Mindestgeldeingang

- Ab der 4. Abhebung im Ausland fallen Gebühren an

Besonderheit: Comdirect bietet eine gute Balance zwischen kostenlosen Leistungen und flexiblen Nutzungsmöglichkeiten.

Jeder dieser Anbieter hat seine eigenen Stärken und richtet sich an unterschiedliche Zielgruppen. Bei der Wahl des für Sie besten Girokontos sollten Sie Ihre persönlichen Bedürfnisse und Nutzungsgewohnheiten berücksichtigen.

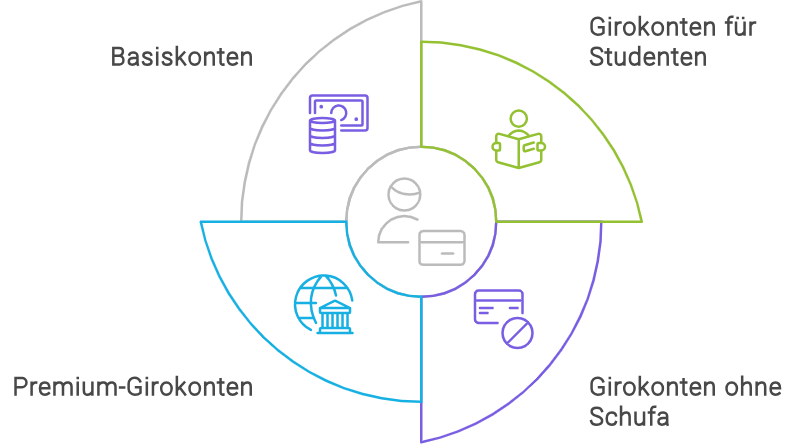

Spezielle Kontomodelle

Neben den Standard-Girokonten gibt es verschiedene spezielle Kontomodelle, die auf bestimmte Lebensumstände oder Bedürfnisse zugeschnitten sind. Hier stellen wir Ihnen einige dieser Sonderformen vor:

1. Gemeinschaftskonten

Gemeinschaftskonten ermöglichen es mehreren Personen, gemeinsam ein Konto zu führen. Dies ist besonders beliebt bei Paaren oder Wohngemeinschaften.

- Vorteile:

- Gemeinsame Verwaltung von Finanzen

- Transparenz bei geteilten Ausgaben

- Oft kostenlose Partnerkarten

- Anbieter im Fokus:

- DKB: Kostenlos ab 700€ Geldeingang, Visa Debitkarte für beide Kontoinhaber

- Comdirect: Kostenlos bei aktiver Nutzung, zwei Girocards und Visa-Debitkarten inklusive

- Zu beachten: Beide Kontoinhaber haften gesamtschuldnerisch für das Konto.

2. Girokonten für Studenten

Speziell auf die Bedürfnisse von Studierenden zugeschnittene Konten bieten oft besondere Vorteile.

- Typische Merkmale:

- Kostenlose Kontoführung

- Oft ohne Mindestgeldeingang

- Zusätzliche Vergünstigungen (z.B. günstigere Kredite)

- Top-Anbieter:

- N26: Kostenloses Konto ohne Altersbegrenzung, moderne App

- DKB: Kostenlos bis 28 Jahre, weltweite kostenlose Bargeldabhebungen

- Comdirect: Kostenlos für Studenten, 50€ Startguthaben

- Tipp: Achten Sie auf Altersgrenzen und was nach dem Studium passiert.

3. Girokonten ohne Schufa

Für Menschen mit negativen Schufa-Einträgen gibt es spezielle Kontomodelle ohne Bonitätsprüfung.

- Merkmale:

- Keine Schufa-Abfrage bei Kontoeröffnung

- Oft nur Guthabenkonto (kein Dispo)

- Teilweise eingeschränkte Funktionen

- Anbieter:

- Zu beachten: Diese Konten haben oft höhere Gebühren oder eingeschränkte Leistungen.

4. Premium-Girokonten

Für Kunden mit höheren Ansprüchen bieten einige Banken Premium-Konten mit Zusatzleistungen an.

- Typische Extras:

- Exklusive Kreditkarten (oft aus Metall)

- Umfangreiche Versicherungspakete

- Concierge-Services

- Höhere Limits für Abhebungen und Zahlungen

- Beispiele:

- N26 You: Reiseversicherungspaket, 5 kostenlose Abhebungen weltweit/Monat

- Consorsbank Unlimited: Reiseversicherungs-Paket, goldene Visa-Karte, weltweit gebührenfrei abheben

- Zu beachten: Premium-Konten haben oft hohe monatliche Gebühren. Prüfen Sie, ob Sie die Zusatzleistungen wirklich nutzen und ob sich die Kosten für Sie rechnen.

5. Basiskonten

Basiskonten sind gesetzlich vorgeschrieben und müssen von jeder Bank angeboten werden. Sie ermöglichen auch Menschen ohne festen Wohnsitz oder mit geringem Einkommen die Teilnahme am Zahlungsverkehr.

- Merkmale:

- Grundlegende Zahlungsfunktionen

- Oft nur als Guthabenkonto

- Möglicherweise höhere Gebühren als bei Standardkonten

- Zu beachten: Basiskonten sind eine Option für Menschen, die sonst keinen Zugang zu einem Girokonto hätten, bieten aber oft weniger Funktionen als Standard-Girokonten.

Bei der Wahl eines speziellen Kontomodells ist es wichtig, Ihre individuellen Bedürfnisse und Lebensumstände zu berücksichtigen. Vergleichen Sie die Angebote sorgfältig und achten Sie auf eventuelle Einschränkungen oder zusätzliche Kosten.

Filialbanken vs. Direktbanken

Bei der Wahl eines Girokontos stehen Verbraucher oft vor der Entscheidung zwischen traditionellen Filialbanken und modernen Direktbanken. Beide Modelle haben ihre eigenen Vor- und Nachteile, die je nach persönlichen Bedürfnissen unterschiedlich gewichtet werden können.

Filialbanken

Filialbanken sind die klassischen Banken mit physischen Niederlassungen, die Sie besuchen können.

Vorteile:

- Persönliche Beratung vor Ort

- Möglichkeit zu Bargeldein- und -auszahlungen am Schalter

- Oft breites Produktportfolio (Kredite, Versicherungen, Anlagen)

- Vertrauenswürdigkeit durch lange Tradition und physische Präsenz

Nachteile:

- Meist höhere Kontoführungsgebühren

- Oft weniger innovative Online- und Mobile-Banking-Lösungen

- Begrenzte Öffnungszeiten der Filialen

Beispiele: Sparkassen, Volksbanken, Deutsche Bank, Commerzbank

Direktbanken

Direktbanken operieren hauptsächlich online und haben in der Regel keine oder nur sehr wenige physische Filialen.

Vorteile:

- Oft kostenlose oder sehr günstige Girokonten

- Moderne und benutzerfreundliche Online- und Mobile-Banking-Lösungen

- 24/7 Zugang zu Bankdienstleistungen

- Häufig attraktivere Zinssätze für Sparprodukte

Nachteile:

- Keine persönliche Beratung vor Ort

- Bargeldeinzahlungen oft schwierig oder unmöglich

- Manchmal eingeschränktes Produktportfolio

Beispiele: ING, DKB, N26, Comdirect

Vergleich wichtiger Aspekte

- Kosten:

- Filialbanken: Tendenziell höhere Kontoführungsgebühren und Kosten für Serviceleistungen.

- Direktbanken: Oft kostenlose Girokonten oder niedrigere Gebühren.

- Kundenservice:

- Filialbanken: Persönliche Beratung in der Filiale, oft auch telefonischer Support.

- Direktbanken: Kundenservice meist per Telefon, E-Mail oder Chat. Einige bieten Videoberatung an.

- Bankautomaten und Bargeldversorgung:

- Filialbanken: Eigenes Automatennetz, einfache Bargeldein- und -auszahlungen.

- Direktbanken: Kooperationen mit anderen Banken für kostenlose Abhebungen, Einzahlungen oft schwierig.

- Produktpalette:

- Filialbanken: Meist umfangreiches Angebot an Finanzprodukten und -dienstleistungen.

- Direktbanken: Oft fokussiertes Angebot, aber zunehmend Erweiterung der Produktpalette.

- Innovationen und digitale Lösungen:

- Filialbanken: Holen auf, aber oft weniger innovativ als Direktbanken.

- Direktbanken: Führend bei digitalen Lösungen und innovativen Funktionen.

Unsere Empfehlung

Die Wahl zwischen Filialbank und Direktbank hängt stark von Ihren persönlichen Präferenzen und Bedürfnissen ab:

- Wenn Sie Wert auf persönliche Beratung und den direkten Kontakt in einer Filiale legen, könnte eine traditionelle Bank die bessere Wahl sein.

- Wenn Sie technikaffin sind, günstige Konditionen schätzen und Ihre Bankgeschäfte vorwiegend online erledigen, dürfte eine Direktbank Ihren Anforderungen eher entsprechen.

Viele Kunden entscheiden sich auch für eine Kombination: Ein kostenloses Girokonto bei einer Direktbank für den täglichen Gebrauch und ein Konto bei einer Filialbank für komplexere Finanzangelegenheiten oder spezielle Dienstleistungen.

Bedenken Sie, dass die Grenzen zwischen Filial- und Direktbanken zunehmend verschwimmen. Viele traditionelle Banken verbessern ihr digitales Angebot, während einige Direktbanken beginnen, begrenzte physische Präsenzen aufzubauen oder Partnerschaften für persönliche Beratung einzugehen.

Girokonto mit Tagesgeld oder Wertpapierdepot

Viele Banken bieten inzwischen Girokonten in Kombination mit Tagesgeldkonten oder Wertpapierdepots an. Diese Kombiangebote können für Kunden, die ihr Geld effizient verwalten und gleichzeitig von höheren Zinsen oder Anlagemöglichkeiten profitieren möchten, sehr attraktiv sein.

Girokonto mit Tagesgeldkonto

Ein Tagesgeldkonto in Verbindung mit einem Girokonto ermöglicht es, überschüssiges Geld zinsbringend zu parken, während es jederzeit verfügbar bleibt.

Top-Angebote:

- C24 Bank

- 2,25% Zinsen auf Girokontoguthaben

- 3% Zinsen auf Tagesgeld

- Nahtlose Integration in der Banking-App

- ING

- 3,30% Zinsen p.a. für 6 Monate auf dem Extra-Konto (Tagesgeld)

- Bis zu 250.000€ Anlagevolumen

- Danach 1,25% variabler Zinssatz

- Consorsbank

- 3,75% Zinsen p.a. für 6 Monate auf Tagesgeld

- Kostenlose Kontoführung beim Girokonto ab 700€ Geldeingang

- Santander

- 3,50% Zinsen p.a. für 6 Monate auf Tagesgeld

- Bedingungslos kostenloses Girokonto

Vorteile:

- Höhere Zinsen als auf dem Girokonto

- Flexible Verfügbarkeit des Geldes

- Einfache Verwaltung über eine Plattform

Nachteile:

- Zinssätze sind oft nur für einen begrenzten Zeitraum gültig

- Mögliche Mindest- oder Höchstanlagebeträge

Girokonto mit Wertpapierdepot

Die Kombination aus Girokonto und Wertpapierdepot ermöglicht es, direkt vom Girokonto aus in Aktien, ETFs und andere Wertpapiere zu investieren.

Top-Angebote:

- Comdirect

- Kostenloses Girokonto bei aktiver Nutzung

- 3,90€ pro Trade

- Umfangreiches Angebot an ETF-Sparplänen

- ING

- Kostenloses Girokonto ab 700€ Geldeingang

- 4,90€ + 0,25% vom Kurswert pro Order (max. 69,90€)

- Große Auswahl an kostenlosen ETF-Sparplänen

- DKB

- Kostenloses Girokonto ab 700€ Geldeingang

- 10€ – 25€ pro Trade

- Viele kostenlose ETF-Sparpläne

- Consorsbank

- Kostenloses Girokonto ab 700€ Geldeingang

- 4,95€ pro Trade bei mehr als 2 Trades pro Quartal

- Umfangreiches Angebot an ETFs und Aktien

Vorteile:

- Einfacher Zugang zum Wertpapierhandel

- Oft günstigere Konditionen als bei separaten Angeboten

- Übersichtliche Verwaltung aller Finanzen in einem Interface

Nachteile:

- Möglicherweise höhere Handelsgebühren im Vergleich zu spezialisierten Brokern

- Eingeschränkte Auswahl an Handelsplätzen bei einigen Anbietern

Unsere Empfehlung

Die Kombination von Girokonten mit Tagesgeld oder Wertpapierdepots kann für viele Kunden sinnvoll sein. Sie ermöglicht eine effizientere Geldanlage und vereinfacht die Verwaltung der persönlichen Finanzen. Besonders attraktiv sind derzeit die Tagesgeldangebote aufgrund der gestiegenen Zinsen.

Beachten Sie jedoch, dass die besten Konditionen oft an Bedingungen geknüpft oder zeitlich begrenzt sind. Vergleichen Sie die Angebote sorgfältig und prüfen Sie, ob die Kombination zu Ihren finanziellen Zielen und Ihrem Anlageverhalten passt.

Für aktive Anleger kann ein Girokonto mit integriertem Wertpapierdepot eine gute Wahl sein, während für sicherheitsorientierte Sparer die Kombination mit einem Tagesgeldkonto interessanter sein dürfte.

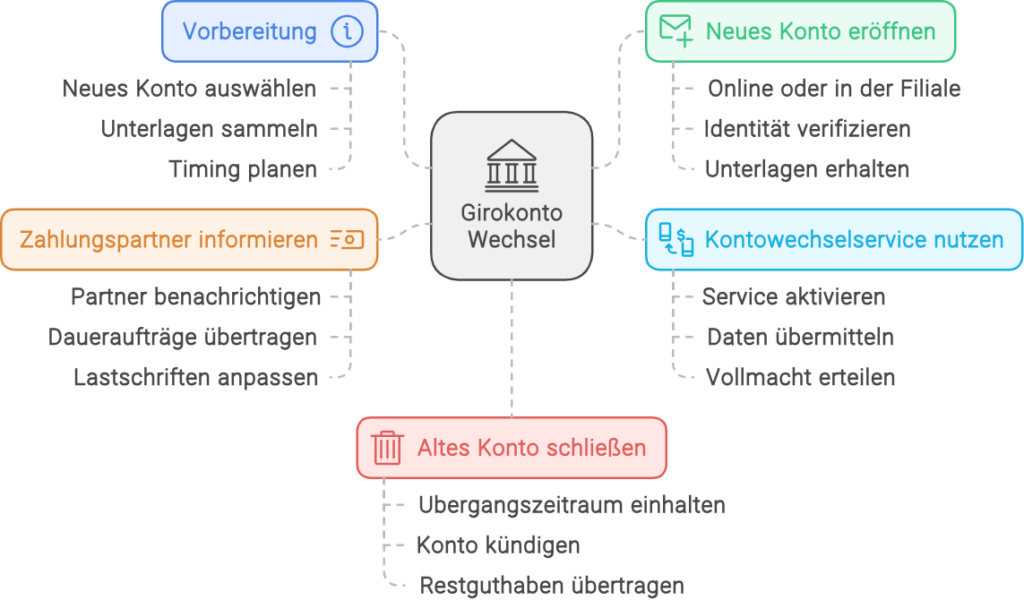

Wie wechsle ich mein Girokonto?

Der Wechsel des Girokontos mag auf den ersten Blick kompliziert erscheinen, ist aber mit der richtigen Vorbereitung und den verfügbaren Hilfsmitteln heute einfacher denn je. Hier eine Schritt-für-Schritt-Anleitung, wie Sie Ihr Girokonto erfolgreich wechseln können:

1. Vorbereitung

a) Neues Konto auswählen: Vergleichen Sie verschiedene Angebote und wählen Sie das für Sie passende Girokonto aus.

b) Unterlagen sammeln: Stellen Sie eine Liste aller regelmäßigen Ein- und Ausgänge zusammen (z.B. Gehalt, Miete, Versicherungen, Abonnements).

c) Timing planen: Wählen Sie einen günstigen Zeitpunkt für den Wechsel, idealerweise nicht direkt vor wichtigen Zahlungen.

2. Neues Konto eröffnen

a) Online oder in der Filiale: Eröffnen Sie das neue Konto, meist geht dies online schnell und unkompliziert.

b) Legitimation: Verifizieren Sie Ihre Identität, oft per Video-Ident-Verfahren oder in einer Partnerfiliale.

c) Unterlagen erhalten: Warten Sie auf die Zusendung Ihrer neuen Bankkarte und Zugangsdaten.

3. Kontowechselservice nutzen

Die meisten Banken bieten einen kostenlosen Kontowechselservice an, der den Prozess erheblich vereinfacht.

a) Service aktivieren: Melden Sie sich im Online-Banking Ihrer neuen Bank an und aktivieren Sie den Kontowechselservice.

b) Daten übermitteln: Geben Sie die Daten Ihres alten Kontos und die zu übertragende Zahlungspartner an.

c) Vollmacht erteilen: Erteilen Sie Ihrer neuen Bank die Vollmacht, den Wechsel in Ihrem Namen durchzuführen.

4. Zahlungspartner informieren

Der Kontowechselservice übernimmt in der Regel folgende Aufgaben:

- Information Ihrer Zahlungspartner über die neue Bankverbindung

- Übertragung von Daueraufträgen

- Umstellung von Lastschriften

Sie können dies auch selbst tun, indem Sie Ihre Zahlungspartner einzeln kontaktieren.

5. Altes Konto auflösen

a) Übergangszeit: Behalten Sie Ihr altes Konto noch für einige Zeit, um sicherzustellen, dass alle Zahlungen umgestellt wurden.

b) Kündigung: Wenn alle Zahlungen auf das neue Konto umgeleitet wurden, kündigen Sie das alte Konto schriftlich.

c) Restguthaben: Lassen Sie sich ein eventuelles Restguthaben auf Ihr neues Konto überweisen.

Tipps für einen reibungslosen Kontowechsel

- Puffer einplanen: Rechnen Sie mit einer Übergangszeit von 4-6 Wochen für den kompletten Wechsel.

- Arbeitgeber informieren: Teilen Sie Ihrem Arbeitgeber frühzeitig die neue Bankverbindung mit.

- Kreditkarten prüfen: Wenn Sie Kreditkarten besitzen, klären Sie, ob diese an das alte Konto gebunden sind.

- Fristen beachten: Viele Banken haben Kündigungsfristen, informieren Sie sich rechtzeitig darüber.

- Dokumentation: Bewahren Sie alle Unterlagen und Bestätigungen zum Kontowechsel auf.

Mögliche Herausforderungen

- Verzögerungen: Manchmal kann es zu Verzögerungen bei der Umstellung von Zahlungen kommen.

- Vergessene Zahlungen: Überprüfen Sie Ihre Kontoauszüge auf eventuell vergessene regelmäßige Zahlungen.

- Technische Probleme: Bei Online-Prozessen kann es gelegentlich zu technischen Schwierigkeiten kommen.

Unsere Empfehlung

Der Wechsel eines Girokontos ist heute dank Kontowechselservices deutlich einfacher geworden. Mit guter Vorbereitung und etwas Geduld können Sie von den Vorteilen eines neuen, besser auf Ihre Bedürfnisse zugeschnittenen Kontos profitieren. Nutzen Sie die angebotenen Hilfestellungen Ihrer neuen Bank und scheuen Sie sich nicht, bei Fragen oder Problemen den Kundenservice zu kontaktieren.

Fazit: Das beste Girokonto finden

Die Suche nach dem besten Girokonto kann angesichts der Vielzahl von Angeboten und Optionen überwältigend sein. Doch mit den richtigen Informationen und einer klaren Vorstellung von Ihren persönlichen Bedürfnissen können Sie eine fundierte Entscheidung treffen. Hier sind die wichtigsten Punkte, die Sie bei der Wahl Ihres Girokontos berücksichtigen sollten:

- Kosten im Blick behalten:

- Achten Sie auf versteckte Gebühren und Bedingungen für kostenlose Kontoführung.

- Vergleichen Sie die Gesamtkosten, nicht nur einzelne Aspekte.

- Nutzungsverhalten analysieren:

- Wie oft heben Sie Bargeld ab?

- Nutzen Sie häufig Online-Banking oder bevorzugen Sie persönliche Beratung?

- Reisen Sie oft ins Ausland?

- Zusatzleistungen prüfen:

- Sind Kreditkarten im Angebot enthalten?

- Gibt es attraktive Bonusprogramme oder Cashback-Optionen?

- Wie sieht es mit Versicherungsleistungen aus?

- Digitale Features bewerten:

- Wie benutzerfreundlich ist die Banking-App?

- Werden moderne Zahlungsmethoden wie Apple Pay oder Google Pay unterstützt?

- Zinsen und Anlagemöglichkeiten:

- Bietet die Bank attraktive Zinsen auf Guthaben?

- Gibt es die Möglichkeit, ein Tagesgeldkonto oder Wertpapierdepot zu koppeln?

- Bank-Typ wählen:

- Entscheiden Sie, ob Sie eine Filialbank mit persönlicher Beratung oder eine reine Online-Bank bevorzugen.

- Spezielle Bedürfnisse berücksichtigen:

- Für Studenten, Paare oder Menschen mit negativer Schufa gibt es spezielle Kontomodelle.

Basierend auf unserem umfassenden Vergleich stechen einige Anbieter besonders hervor:

- Die C24 Bank überzeugt mit hohen Zinsen auf Guthaben und attraktivem Cashback.

- N26 bietet ein komplett kostenloses Konto mit einer hervorragenden mobilen App.

- Die ING lockt mit hohem Neukundenbonus und attraktiven Tagesgeldzinsen.

- Die DKB ist besonders für Reisende attraktiv aufgrund weltweiter kostenloser Bargeldabhebungen.

- Santander kombiniert als einzige Filialbank in unserer Top-Liste ein bedingungslos kostenloses Konto mit persönlicher Beratung.

Letztendlich gibt es nicht „das eine“ beste Girokonto für alle. Die optimale Wahl hängt von Ihren individuellen Bedürfnissen, Ihrem Lebensstil und Ihren finanziellen Zielen ab. Nehmen Sie sich die Zeit, die verschiedenen Angebote sorgfältig zu vergleichen und wägen Sie ab, welche Features für Sie am wichtigsten sind.

Bedenken Sie auch, dass Sie nicht für immer an eine Bank gebunden sind. Die Finanzwelt entwickelt sich ständig weiter, und was heute das beste Angebot ist, könnte morgen schon überholt sein. Bleiben Sie informiert über neue Angebote und scheuen Sie sich nicht, Ihr Konto zu wechseln, wenn Sie ein besseres Angebot finden.

Mit den Informationen aus diesem Vergleich sind Sie gut gerüstet, um das für Sie perfekte Girokonto zu finden – eines, das Ihre finanziellen Bedürfnisse optimal unterstützt und Ihnen hilft, Ihre Geldangelegenheiten effizient zu managen.

Häufige Fragen zum Girokonto

Ein Girokonto ist ein Bankkonto für den täglichen Zahlungsverkehr. Es ermöglicht Ihnen, Geld zu empfangen (z.B. Gehalt), Überweisungen zu tätigen, Lastschriften einzurichten und oft auch eine Bankkarte zu nutzen.

Es gibt keine gesetzliche Begrenzung für die Anzahl der Girokonten, die eine Person haben darf. Sie können theoretisch bei mehreren Banken Konten eröffnen. Beachten Sie jedoch, dass mehrere Konten auch mehr Verwaltungsaufwand bedeuten können.

Ja, ein Girokonto kann grundsätzlich gepfändet werden. Es gibt jedoch die Möglichkeit, ein Konto als Pfändungsschutzkonto (P-Konto) führen zu lassen, was einen gewissen Grundfreibetrag vor Pfändung schützt.

Eine Girocard (früher EC-Karte) ist ein deutsches Zahlungssystem und hauptsächlich in Deutschland nutzbar. Eine Debitkarte (z.B. von Visa oder Mastercard) ist international einsetzbar und funktioniert ähnlich wie eine Kreditkarte, aber das Geld wird direkt vom Konto abgebucht.

Online-Banking ist bei seriösen Banken sehr sicher. Moderne Verschlüsselungstechnologien und Zwei-Faktor-Authentifizierung bieten einen hohen Schutz. Wichtig ist, dass Sie als Nutzer grundlegende Sicherheitsregeln beachten, wie sichere Passwörter und vorsichtiger Umgang mit sensiblen Daten.

In Deutschland sind Einlagen bis zu 100.000 Euro pro Kunde und Bank durch die gesetzliche Einlagensicherung geschützt. Viele Banken bieten darüber hinaus noch zusätzlichen Schutz durch freiwillige Sicherungssysteme.

Ja, es gibt Banken, die Girokonten ohne Nachweis eines regelmäßigen Einkommens anbieten. Allerdings könnte in solchen Fällen kein Dispositionskredit gewährt werden.

Ein Tagesgeldkonto ist ein reines Sparkonto, das höhere Zinsen als ein Girokonto bietet. Im Gegensatz zum Girokonto können Sie von einem Tagesgeldkonto keine direkten Überweisungen tätigen oder eine Bankkarte nutzen. Es dient primär zum Sparen mit der Möglichkeit, täglich über das Geld zu verfügen.

Ein Gemeinschaftskonto ist ein Girokonto, das von zwei oder mehr Personen gemeinsam geführt wird. Alle Kontoinhaber haben die gleichen Rechte und Pflichten. Es eignet sich zum Beispiel für Paare zur Verwaltung gemeinsamer Finanzen.

Ja, die meisten Girokonten können Sie auch im Ausland nutzen. Achten Sie jedoch auf mögliche Gebühren für Auslandseinsätze, insbesondere bei Bargeldabhebungen oder Kartenzahlungen in Fremdwährung.

Ich hoffe, dieser Artikel hilft Ihnen bei der Wahl des besten Girokontos. Vergleichen Sie die Angebote sorgfältig und wählen Sie die Bank, die Ihren Bedürfnissen am besten entspricht. Über Ihr Feedback oder Hinweise zu weiteren attraktiven Angeboten freue ich mich jederzeit.