Kredit: Der komplette Guide für Ihre Finanzen

Das Wichtigste in Kürze

- Ein Kredit ermöglicht dir größere Anschaffungen durch eine geregelte monatliche Rückzahlung

- Verschiedene Kreditarten bieten maßgeschneiderte Lösungen für deine individuellen Bedürfnisse

- Gute Vorbereitung und Vergleich verschiedener Angebote können dir erhebliche Zinsersparnisse bringen

- Mit der richtigen Beratung findest du den optimalen Kredit für deine finanzielle Situation

Einleitung: Was ist ein Kredit?

Träumst du von einem neuen Auto? Planst du die Modernisierung deiner vier Wände oder möchtest endlich deine kleineren Kredite in einer günstigen Finanzierung zusammenfassen? Ein Kredit kann der Schlüssel zur Verwirklichung deiner Ziele sein. Doch die Welt der Kredite ist komplex – verschiedene Anbieter, unterschiedliche Konditionen und eine Vielzahl von Kreditarten machen die Entscheidung nicht einfach.

Warum dieser Guide für dich wertvoll ist

Als Finanzspezialist mit über 15 Jahren Erfahrung im Kreditgeschäft wissen wir: Ein Kredit ist mehr als nur geliehenes Geld. Er ist ein wichtiges finanzielles Werkzeug, das bei klugem Einsatz deine Lebensqualität verbessern und dir neue Möglichkeiten eröffnen kann. Gleichzeitig ist er eine langfristige Verpflichtung, die gut durchdacht sein will.

Dieser umfassende Guide begleitet dich durch alle wichtigen Aspekte der Kreditaufnahme:

- Welche Kreditart ist für dein Vorhaben die richtige?

- Was musst du bei der Kreditaufnahme beachten?

- Wie findest du die günstigsten Konditionen?

- Welche Fallstricke gilt es zu vermeiden?

Die Bedeutung von Krediten in der modernen Finanzwelt

Kredite sind heute ein elementarer Bestandteil unseres Finanzsystems. Sie ermöglichen es dir:

- größere Anschaffungen über einen längeren Zeitraum zu finanzieren

- flexibel auf finanzielle Herausforderungen zu reagieren

- deine Lebensqualität durch gezielte Investitionen zu verbessern

- unternehmerische Chancen zu nutzen

Unser Experten-Tipp: Nimm dir Zeit für die Kreditentscheidung. Eine gute Vorbereitung und sorgfältige Planung können dir später viel Geld sparen. Mit diesem Guide geben wir dir das nötige Wissen an die Hand.

Was ist überhaupt ein Kredit?

Im Kern ist ein Kredit eine Vereinbarung zwischen dir als Kreditnehmer und einem Kreditgeber – meist einer Bank. Du erhältst einen bestimmten Geldbetrag und verpflichtest dich, diesen innerhalb eines festgelegten Zeitraums plus Zinsen zurückzuzahlen.

Die wichtigsten Elemente eines Kredits sind dabei:

- Die Kreditsumme (der geliehene Betrag)

- Die Laufzeit (Zeitraum der Rückzahlung)

- Der Zinssatz (Preis für das geliehene Geld)

- Die monatliche Rate (regelmäßige Rückzahlung)

Wie dieser Guide dir konkret hilft

Auf den folgenden Seiten begleiten wir dich Schritt für Schritt durch alle relevanten Aspekte der Kreditaufnahme. Du erhältst:

- Verständliche Erklärungen ohne Fachchinesisch

- Praktische Beispiele aus dem echten Leben

- Konkrete Handlungsempfehlungen

- Hilfreiche Checklisten und Berechnungstools

- Expertentipps aus der Praxis

Dabei kannst du die Kapitel in beliebiger Reihenfolge lesen – je nachdem, was für dich gerade am wichtigsten ist. Jedes Kapitel ist in sich abgeschlossen und gibt dir alle wichtigen Informationen zum jeweiligen Thema.

Lass uns gemeinsam den ersten Schritt zu deinem Wunschkredit gehen!

Kreditarten im Überblick

Du bist auf der Suche nach einem passenden Kredit? Die Wahl der richtigen Kreditart ist entscheidend für deine Finanzierung. Hier erhältst du einen umfassenden Überblick über die verschiedenen Kreditarten und ihre spezifischen Vor- und Nachteile.

Die wichtigsten Kreditarten auf einen Blick

Ratenkredit

Der Klassiker unter den Krediten: Mit dem Ratenkredit finanzierst du flexibel größere Anschaffungen oder Vorhaben. Die Rückzahlung erfolgt in gleichbleibenden monatlichen Raten.

Vorteile:

- Flexible Verwendung des Geldes

- Planungssicherheit durch feste Raten

- Laufzeiten von 12 bis 120 Monate wählbar

- Häufig günstigere Zinsen als beim Dispo

Nachteile:

- Oft höhere Zinsen als bei zweckgebundenen Krediten

- Bonitätsabhängige Konditionen

Gut zu wissen: Viele Banken bieten die Möglichkeit für kostenlose Sondertilgungen. So kannst du deinen Kredit bei zusätzlicher Liquidität schneller zurückzahlen.

Autokredit

Speziell für die Fahrzeugfinanzierung konzipiert, bietet der Autokredit häufig besonders attraktive Konditionen.

Vorteile:

- Meist günstigere Zinsen als beim Ratenkredit

- Oft flexible Anzahlung möglich

- Spezielle Angebote wie 0%-Finanzierung

- Fahrzeug dient als Sicherheit

Nachteile:

- Zweckgebunden nur für Fahrzeugkauf

- Bank behält meist den Fahrzeugbrief

- Eingeschränkte Verkaufsmöglichkeit während der Laufzeit

Unser Tipp: Vergleiche auch klassische Ratenkredite – manchmal sind diese günstiger als spezielle Autokredite.

Immobilienkredit

Für den Hauskauf oder Bauvorhaben ist der Immobilienkredit (auch Baufinanzierung genannt) das passende Instrument.

Vorteile:

- Sehr lange Laufzeiten möglich (10-30 Jahre)

- Niedrige Zinsen durch Grundbucheintrag

- Hohe Kreditsummen realisierbar

- Staatliche Förderungen möglich

Nachteile:

- Umfangreiche Sicherheiten erforderlich

- Lange Bindung an die Bank

- Meist Eigenkapital notwendig

Wichtig: Bei Immobilienkrediten ist eine besonders sorgfältige Planung wichtig – die lange Laufzeit erfordert eine nachhaltige Finanzierungsstrategie.

Dispokredit

Der Dispositionskredit ist direkt mit deinem Girokonto verbunden und ermöglicht kurzfristige Überziehungen.

Vorteile:

- Flexible und schnelle Verfügbarkeit

- Keine separate Beantragung nötig

- Nur für tatsächlich genutzten Betrag Zinsen

Nachteile:

- Sehr hohe Zinsen (oft über 10%)

- Gefahr der dauerhaften Überziehung

- Kann schnell zur Kostenfalle werden

Experten-Tipp: Nutze den Dispo nur für kurzzeitige Engpässe. Bei längerem Bedarf ist eine Umschuldung in einen Ratenkredit meist deutlich günstiger.

Geschäftskredit

Speziell für Selbstständige und Unternehmer konzipierte Kredite zur Finanzierung von Betriebsmitteln oder Investitionen.

Vorteile:

- Auf geschäftliche Bedürfnisse zugeschnitten

- Verschiedene Finanzierungsmodelle verfügbar

- Steuerliche Vorteile möglich

Nachteile:

- Oft umfangreiche Sicherheiten erforderlich

- Komplexere Antragstellung

- Meist höhere Anforderungen an Bonität

Wichtig für Selbstständige: Eine gute Vorbereitung mit allen relevanten Unterlagen erhöht die Chancen auf Kreditzusage deutlich.

Weitere spezielle Kreditformen

Modernisierungskredit

- Speziell für Renovierung und Sanierung

- Oft günstigere Konditionen als beim Ratenkredit

- Mögliche Kombination mit Fördermitteln

Studienkredit

- Finanzierung von Studium und Ausbildung

- Meist staatlich gefördert

- Oft günstige Konditionen und lange Rückzahlungszeiträume

Überbrückungskredit

- Kurzfristige Finanzierungslösungen

- Flexible Laufzeiten

- Schnelle Verfügbarkeit

Welche Kreditart ist die richtige für dich?

Die Wahl der passenden Kreditart hängt von verschiedenen Faktoren ab:

- Verwendungszweck

- Wofür brauchst du das Geld?

- Gibt es spezielle Kreditangebote für deinen Zweck?

- Finanzielle Situation

- Wie hoch ist dein verfügbares Einkommen?

- Welche monatliche Rate kannst du dir leisten?

- Zeitlicher Rahmen

- Wie schnell brauchst du das Geld?

- Wie lange möchtest du zurückzahlen?

- Persönliche Präferenzen

- Wie wichtig ist dir Flexibilität?

- Welche Sicherheiten kannst du bieten?

Vergleichstabelle der wichtigsten Kreditarten

| Kreditart | Eigenschaften | Verwendungszweck | Vorteile | Nachteile |

|---|---|---|---|---|

| Ratenkredit | Feste Laufzeit, gleichbleibende Raten | Flexibel (z.B. Möbel, Elektrogeräte, Urlaub) | Planungssicherheit, oft günstigere Zinsen | Weniger flexibel bei Rückzahlung |

| Autokredit | Zweckgebunden, Fahrzeug als Sicherheit | Kauf von Fahrzeugen, Motorrädern | Günstigere Zinsen durch Sicherheit | Zweckgebunden, Fahrzeugbrief bleibt bei der Bank |

| Immobilienkredit | Langfristig, hohe Summen, Immobilie als Sicherheit | Haus- und Wohnungskauf, Baufinanzierung | Niedrige Zinsen, lange Laufzeiten | Lange Bindung, hohe Anforderungen an Eigenkapital |

| Geschäftskredit | Vielfältige Formen (Betriebsmittel, Investition) | Finanzierung von Betriebsmitteln, Investitionen | Auf geschäftliche Bedürfnisse zugeschnitten | Strengere Anforderungen an Sicherheiten/Boni |

| Sofortkredit | Schnelle Bearbeitung, oft online abwickelbar | Flexibel, kurzfristiger Finanzbedarf | Schnelle Verfügbarkeit, oft innerhalb von 24 Stunden | Höhere Zinsen als bei regulären Ratenkrediten |

| Dispokredit | Flexible Nutzung, an Girokonto gekoppelt | Kurzfristige Überbrückung finanzieller Engpässe | Hohe Flexibilität, keine Beantragung nötig | Sehr hohe Zinsen, Gefahr der Überschuldung |

| Baufinanzierung | Maßgeschneiderte Finanzierung, oft mit Fördermitteln | Hausbau, umfassende Renovierungen | Kombination verschiedener Finanzierungsbausteine | Komplexe Struktur, hoher Beratungsbedarf |

| Studienkredit | Auszahlung in Raten, Rückzahlung nach Studium | Studiengebühren und Lebenshaltungskosten | Konzentration auf Studium, oft günstige Konditionen | Langfristige Verpflichtung, Rückzahlung belastet Berufseinstieg |

| Modernisierungskredit | Zweckgebunden, oft günstigere Konditionen | Renovierung, energetische Sanierung | Kombinierbar mit Fördermitteln, Wertsteigerung | Zweckbindung, Nachweispflicht über Verwendung |

| Kleinkredit | Geringe Kreditsummen, kurze Laufzeiten | Kleine Anschaffungen, kurzfristige Liquiditätsengpässe | Schnelle Beantragung, auch bei schlechter Bonität | Höhere Zinsen im Vergleich zu größeren Kreditsummen |

Fazit und Empfehlung

Die Wahl der richtigen Kreditart ist ein wichtiger erster Schritt auf dem Weg zu deiner Finanzierung. Dabei gilt:

- Zweckgebundene Kredite bieten oft bessere Konditionen

- Vergleichen lohnt sich immer

- Flexible Rückzahlungsoptionen können wertvoll sein

- Die günstigste Variante ist nicht immer die beste Wahl

Unser Experten-Rat: Lass dich vor der Entscheidung ausführlich beraten und vergleiche verschiedene Angebote. Eine gründliche Vorbereitung zahlt sich durch bessere Konditionen aus.

- Wünsche erfüllen ab 0,68 % p.a.

- Kreditanfrage schufaneutral

- Unverbindlicher Vergleich

Voraussetzungen für einen Kredit

Bevor du einen Kredit aufnehmen kannst, musst du bestimmte Voraussetzungen erfüllen. Wir zeigen dir, worauf Banken besonders achten und wie du deine Chancen auf eine Kreditzusage erhöhen kannst.

Die grundlegenden Voraussetzungen im Überblick

Rechtliche Anforderungen

- Mindestalter: 18 Jahre

- Wohnsitz in Deutschland

- Deutsche Bankverbindung

- Regelmäßiges Einkommen

Zusätzliche Faktoren für bessere Konditionen

- Unbefristeter Arbeitsvertrag

- Abgeschlossene Probezeit

- Positive Schufa-Auskunft

- Ausreichende Bonität

Einkommenssituation und Beschäftigungsverhältnis

Feste Anstellung

Die sicherste Variante für eine Kreditzusage. Wichtig sind:

- Dauer der Beschäftigung

- Art des Arbeitsvertrags

- Höhe des Einkommens

- Ende der Probezeit

Tipp: Manchmal lohnt es sich, mit der Kreditaufnahme zu warten, bis die Probezeit vorbei ist. Die Konditionen sind dann meist deutlich besser.

Selbstständige und Freiberufler

Zusätzlich erforderliche Nachweise:

- Einkommensteuerbescheide der letzten 2-3 Jahre

- Aktuelle BWA (Betriebswirtschaftliche Auswertung)

- Gewinn- und Verlustrechnung

- Businessplan bei Neugründungen

Wichtig zu wissen: Viele Banken verlangen bei Selbstständigen eine längere erfolgreiche Geschäftstätigkeit (oft mindestens 2-3 Jahre).

Rentner

Besonderheiten bei der Kreditvergabe:

- Regelmäßige Rentenzahlungen als Einkommensnachweis

- Meist Altersbeschränkungen (häufig bis 75 Jahre)

- Eventuell zusätzliche Absicherung erforderlich

Studenten und Auszubildende

Erschwerte Bedingungen:

- Meist nur kleine Kreditsummen möglich

- Oft nur mit Bürgschaft der Eltern

- Spezielle Studienkredite als Alternative

- KfW-Förderung prüfen

Die Rolle der Bonität

Was ist Bonität?

Deine Bonität ist deine Kreditwürdigkeit – also die Einschätzung, wie wahrscheinlich du einen Kredit zurückzahlen kannst.

Einflussfaktoren auf die Bonität

- Einkommenssituation

- Höhe des regelmäßigen Einkommens

- Zusätzliche Einnahmequellen

- Sicherheit des Arbeitsplatzes

- Ausgabensituation

- Feste monatliche Verpflichtungen

- Bestehende Kredite

- Unterhaltszahlungen

- Schufa-Score

- Zahlungsverhalten in der Vergangenheit

- Anzahl und Art bestehender Verträge

- Frühere Krediterfahrungen

Die Bedeutung der Schufa

Was die Schufa speichert

- Kreditverträge und deren Verlauf

- Girokonten mit Dispositionskredit

- Kreditkarten

- Handyverträge

- Online-Bestellungen auf Rechnung

- Mahnbescheide und Zwangsvollstreckungen

Positiv für deinen Schufa-Score

- Pünktliche Zahlungen

- Langjährige Kontoverbindungen

- Erfolgreiche Kreditrückzahlungen

- Moderate Nutzung vorhandener Kreditlinien

Negativ für deinen Schufa-Score

- Zahlungsverzug oder -ausfall

- Häufige Kontowechsel

- Viele Kreditanfragen in kurzer Zeit

- Übermäßige Nutzung von Krediten

Experten-Tipp: Fordere einmal jährlich deine kostenlose Datenkopie bei der Schufa an. So behältst du den Überblick und kannst Fehler frühzeitig korrigieren.

Benötigte Unterlagen

Standardunterlagen

- Personalausweis oder Reisepass

- Gehaltsabrechnungen der letzten 2-3 Monate

- Kontoauszüge der letzten 1-3 Monate

- Nachweis über weitere Einkünfte (falls vorhanden)

Zusätzlich bei Selbstständigen

- Einkommensteuerbescheide

- BWA und Jahresabschlüsse

- Gewerbeanmeldung

- Businessplan (bei Neugründungen)

Bei speziellen Krediten

- Kaufvertrag (beim Autokredit)

- Grundbuchauszug (bei Immobilienkredit)

- Kostenvoranschläge (bei Modernisierungskredit)

So verbesserst du deine Chancen auf einen Kredit

1. Vorbereitung ist alles

- Alle Unterlagen vollständig zusammenstellen

- Einnahmen und Ausgaben transparent dokumentieren

- Bestehende Verbindlichkeiten ordnen

2. Timing beachten

- Nach der Probezeit beantragen

- Bei stabilem Beschäftigungsverhältnis

- Nach erfolgreicher Schuldentilgung

3. Kreditbetrag realistisch wählen

- Monatliche Rate muss tragbar sein

- Notgroschen für Unvorhergesehenes einplanen

- Laufzeit an persönliche Situation anpassen

4. Zweiten Kreditnehmer prüfen

- Partner oder Familienangehörige als Mitantragsteller

- Verbessert oft die Konditionen

- Erhöht die Chance auf Zusage

Checkliste: Bist du bereit für einen Kredit?

- Grundvoraussetzungen erfüllt (Alter, Wohnsitz, Konto)

- Stabiles Einkommen vorhanden

- Alle Unterlagen vollständig

- Schufa-Auskunft geprüft

- Haushaltsrechnung erstellt

- Kreditbetrag und Rate realistisch kalkuliert

- Verwendungszweck klar definiert

Fazit und nächste Schritte

Die Erfüllung der Kreditvoraussetzungen ist der Grundstein für eine erfolgreiche Finanzierung. Nehme dir Zeit für eine gründliche Vorbereitung:

- Prüfe deine persönliche Situation

- Stelle alle Unterlagen zusammen

- Kalkuliere realistisch deine finanzielle Belastbarkeit

- Vergleiche verschiedene Anbieter

- Hole dir bei Bedarf professionelle Beratung

Unser Experten-Rat: Je besser du vorbereitet bist, desto höher sind deine Chancen auf günstige Konditionen. Nutze unsere Checkliste als Leitfaden für deine Vorbereitung.

Der Weg zum optimalen Kredit

Ein Kredit ist eine langfristige finanzielle Entscheidung. Mit der richtigen Vorbereitung und Strategie findest du den für dich optimalen Kredit. Wir zeigen dir Schritt für Schritt, wie du dabei vorgehst.

1. Bedarfsanalyse: Was brauchst du wirklich?

Kreditsumme richtig kalkulieren

- Tatsächlichen Finanzbedarf ermitteln

- Realistische Nebenkosten einplanen

- Sicherheitspuffer einrechnen (etwa 10-15%)

Experten-Tipp: Kalkuliere lieber etwas großzügiger. Eine spätere Kreditaufstockung ist meist teurer als ein von Anfang an ausreichend dimensionierter Kredit.

Verwendungszweck definieren

- Genauen Zweck festlegen

- Alternativen prüfen

- Mögliche Fördermittel recherchieren

Zeitlichen Rahmen abstecken

- Wann wird das Geld benötigt?

- Wie schnell soll die Rückzahlung erfolgen?

- Gibt es zeitliche Vorgaben (z.B. Kaufverträge)?

2. Haushaltsrechnung: Was kannst du dir leisten?

Einnahmen erfassen

- Nettoeinkommen

- Regelmäßige Zusatzeinkünfte

- Mieteinnahmen

- Kindergeld

- Sonstige Einnahmen

Ausgaben analysieren

- Fixkosten (Miete, Versicherungen, etc.)

- Variable Kosten (Lebensmittel, Freizeit)

- Bestehende Kreditraten

- Regelmäßige Sparraten

Verfügbaren Betrag ermitteln

- Einnahmen minus Ausgaben

- Puffer für Unvorhergesehenes

- Maximale monatliche Rate festlegen

Wichtig: Die monatliche Kreditrate sollte nicht mehr als 30-40% deines frei verfügbaren Einkommens betragen.

3. Kreditangebote vergleichen: Wo gibt’s die besten Konditionen?

Wichtige Vergleichskriterien

- Effektiver Jahreszins

- Gesamtkosten des Kredits

- Alle Gebühren enthalten

- Wichtigster Vergleichswert

- Laufzeit und Monatsrate

- Passend zu deinem Budget

- Flexibilität bei der Rückzahlung

- Anpassungsmöglichkeiten

- Sondertilgungsoptionen

- Kostenlose Sonderzahlungen möglich?

- Höhe der erlaubten Sondertilgungen

- Gebühren für vorzeitige Rückzahlung

- Zusatzleistungen

- Ratenpausen möglich?

- Versicherungsangebote

- Service und Beratung

Verschiedene Anbieter checken

- Hausbank

- Direktbanken

- Kreditvermittler

- Spezialanbieter

Praxis-Tipp: Hole mindestens drei verschiedene Angebote ein, bevor du dich entscheidest.

4. Antragstellung: So gehst du vor

Vorbereitung der Unterlagen

- Personalausweis/Reisepass

- Einkommensnachweise

- Kontoauszüge

- Weitere geforderte Dokumente

Online vs. Filiale

Online-Antrag:

- Schnell und bequem

- Oft günstigere Konditionen

- Digitale Unterschrift möglich

Filial-Antrag:

- Persönliche Beratung

- Direkte Klärung von Fragen

- Sofortige Dokumentenprüfung

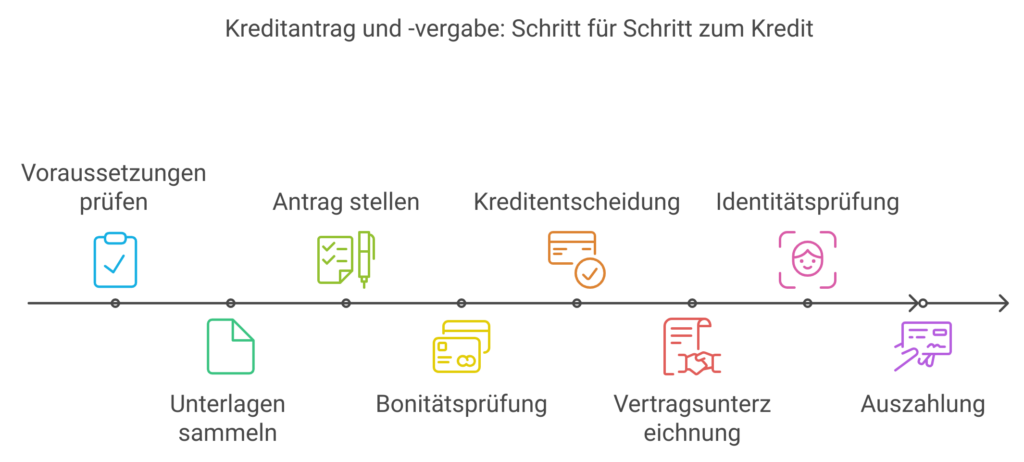

Der Antragsprozess

- Antrag ausfüllen

- Unterlagen einreichen

- Legitimation durchführen

- Vertrag prüfen

- Unterschreiben

- Auszahlung erhalten

5. Nach der Zusage: Diese Punkte sind wichtig

Vertrag prüfen

- Alle Konditionen wie besprochen?

- Zusatzkosten beachten

- Kleingedrucktes lesen

Widerrufsrecht kennen

- 14 Tage Widerrufsfrist

- Schriftliche Form beachten

- Gründe müssen nicht genannt werden

Unterlagen archivieren

- Vertrag sicher aufbewahren

- Tilgungsplan speichern

- Zahlungsnachweise sammeln

Checkliste: Der Weg zum optimalen Kredit

- Bedarfsanalyse durchführen

- Kreditbedarf genau ermitteln

- Verwendungszweck klar definieren

- Alternativen zur Kreditaufnahme prüfen

- Finanzielle Situation analysieren

- Einnahmen und Ausgaben detailliert auflisten

- Rückzahlungsfähigkeit realistisch einschätzen

- Finanzielle Puffer für Unvorhergesehenes einplanen

- Kreditvergleich durchführen

- Mehrere Angebote einholen (mindestens 3-5)

- Effektiven Jahreszins vergleichen

- Gesamtkosten über die gesamte Laufzeit berechnen

- Zusatzleistungen und Flexibilität berücksichtigen

- Kreditantrag vorbereiten

- Notwendige Unterlagen zusammenstellen

- Persönliche und finanzielle Daten auf Aktualität prüfen

- Bei Unklarheiten Rücksprache mit dem Kreditgeber halten

- Vertrag prüfen

- Alle Vertragsdetails sorgfältig lesen

- Auf versteckte Kosten oder Klauseln achten

- Widerrufsrecht und -frist notieren

- Nachhaltigkeit und Ethik berücksichtigen

- Nachhaltige Kreditoptionen prüfen

- Ethische Ausrichtung des Kreditgebers recherchieren

- Zukunft planen

- Möglichkeiten für Sondertilgungen prüfen

- Strategie für mögliche finanzielle Engpässe entwickeln

- Regelmäßige Überprüfung der Kreditkonditionen einplanen

Die häufigsten Fehler vermeiden

- Zu wenig vergleichen

- Mindestens drei Angebote einholen

- Effektivzins als Basis nehmen

- Auch Spezialanbieter prüfen

- Rate zu hoch ansetzen

- Realistisch kalkulieren

- Puffer einplanen

- Zukunft berücksichtigen

- Zusatzkosten übersehen

- Restschuldversicherung prüfen

- Bearbeitungsgebühren beachten

- Folgekosten einrechnen

- Kleingedrucktes ignorieren

- Vertrag komplett lesen

- Unklarheiten klären

- Bedingungen verstehen

Fazit und Empfehlung

Der Weg zum optimalen Kredit mag auf den ersten Blick komplex erscheinen. Mit unserer Schritt-für-Schritt-Anleitung navigierst du sicher durch den Prozess. Besonders wichtig sind:

- Gründliche Vorbereitung

- Realistische Kalkulation

- Sorgfältiger Vergleich

- Aufmerksames Prüfen

Unser Experten-Rat: Nimm dir für jeden Schritt die nötige Zeit. Eine gute Vorbereitung zahlt sich durch bessere Konditionen und mehr finanzielle Sicherheit aus.

Kreditkonditionen verstehen

Die Konditionen deines Kredits bestimmen, wie viel du am Ende wirklich zahlst. Wir erklären dir alle wichtigen Begriffe und zeigen dir, worauf du besonders achten solltest.

Der effektive Jahreszins: Die wichtigste Kennzahl

Was ist der effektive Jahreszins?

- Gesetzlich vorgeschriebene Kennzahl

- Beinhaltet alle Kreditkosten

- Ermöglicht direkten Kreditvergleich verschiedener Angebote

Was ist im effektiven Jahreszins enthalten?

- Nominalzins (Basiszinssatz)

- Bearbeitungsgebühren

- Kontoführungsgebühren

- Vermittlungsprovisionen

- Weitere Pflichtgebühren

Wichtig: Nicht enthalten sind optionale Kosten wie eine Restschuldversicherung.

Beispielrechnung: Effektiver Jahreszins

Bei einem Kredit über 10.000 € mit 5% effektivem Jahreszins und 48 Monaten Laufzeit:

- Monatliche Rate: 230,33 €

- Gesamtzinsen: 1.055,84 €

- Gesamtrückzahlung: 11.055,84 €

Bonitätsabhängige vs. feste Zinsen

Bonitätsabhängige Zinsen

- Zinssatz wird individuell festgelegt

- Basiert auf persönlicher Kreditwürdigkeit

- Meist Zinsspanne von – bis angegeben

Beispiel:

Beworbener Zins: „ab 2,99% effektiv“

- Beste Bonität: 2,99%

- Mittlere Bonität: 4,99%

- Schwächere Bonität: 7,99%

Feste Zinsen (Festzins)

- Gleicher Zins für alle Kreditnehmer

- Unabhängig von der Bonität

- Oft etwas höher als beste bonitätsabhängige Zinsen

Laufzeit und monatliche Rate

Einfluss der Laufzeit auf die Kosten

Beispiel: 20.000 € Kreditsumme bei 5% eff. Jahreszins

| Laufzeit | Monatliche Rate | Gesamtzinsen | Gesamtkosten |

|---|---|---|---|

| 36 Monate | 599,42 € | 1.579,12 € | 21.579,12 € |

| 60 Monate | 377,42 € | 2.645,20 € | 22.645,20 € |

| 84 Monate | 282,86 € | 3.760,24 € | 23.760,24 € |

Experten-Tipp: Eine längere Laufzeit senkt zwar die monatliche Rate, erhöht aber die Gesamtkosten deutlich.

Sondertilgungen und flexible Rückzahlung

Was sind Sondertilgungen?

- Zusätzliche Zahlungen neben der regulären Rate

- Reduzieren die Restschuld

- Verkürzen die Laufzeit oder senken die Rate

Arten von Sondertilgungsrechten

- Kostenlose Sondertilgungen

- Jederzeit möglich

- Ohne zusätzliche Gebühren

- Oft auf bestimmte Summe begrenzt

- Teilweise kostenlose Sondertilgungen

- Bis zu bestimmtem Betrag kostenfrei

- Darüber hinaus mit Gebühren

- Kostenpflichtige Sondertilgungen

- Mit Vorfälligkeitsentschädigung

- Meist 1% der Sondertilgungssumme

Vorfälligkeitsentschädigung

- Maximale Höhe gesetzlich geregelt

- 1% der vorzeitig zurückgezahlten Summe

- 0,5% bei Restlaufzeit unter 12 Monaten

Zusätzliche Gebühren und Kosten

Zulässige Gebühren

- Kontoführungsgebühren

- Versicherungsprämien (optional)

- Kosten für zusätzliche Dienstleistungen

Unzulässige Gebühren

- Bearbeitungsgebühren

- Vermittlungsprovisionen

- Zusatzgebühren für Standard-Service

Wichtig: Bearbeitungsgebühren für Kredite sind seit 2014 unzulässig und können zurückgefordert werden.

Die Restschuldversicherung

Was leistet eine Restschuldversicherung?

- Absicherung bei Arbeitslosigkeit

- Schutz bei Arbeitsunfähigkeit

- Todesfallabsicherung

Vor- und Nachteile abwägen

Vorteile:

- Zusätzliche Absicherung

- Schutz der Angehörigen

- Sicherheit bei Jobverlust

Nachteile:

- Hohe zusätzliche Kosten

- Oft eingeschränkte Leistungen

- Strenge Ausschlusskriterien

Unser Tipp: Prüfe genau, ob du die Versicherung wirklich brauchst. Oft bist du bereits anderweitig ausreichend abgesichert.

Rechenbeispiel: Gesamtkosten verschiedener Angebote

Beispiel: 25.000 € Kredit, 60 Monate Laufzeit

Angebot 1:

- Effektivzins: 3,99%

- Monatliche Rate: 460,12 €

- Gesamtkosten: 27.607,20 €

Angebot 2:

- Effektivzins: 4,99%

- Monatliche Rate: 471,85 €

- Gesamtkosten: 28.311,00 €

Angebot 3:

- Effektivzins: 3,99%

- Restschuldversicherung: 1.500 €

- Monatliche Rate: 487,45 €

- Gesamtkosten: 29.247,00 €

Checkliste: Kreditkonditionen prüfen

- Effektiven Jahreszins vergleichen

- Gesamtkosten berechnen

- Monatliche Rate auf Tragbarkeit prüfen

- Sondertilgungsrechte kontrollieren

- Zusatzkosten identifizieren

- Versicherungsangebote bewerten

- Flexibilität der Rückzahlung checken

Fazit und Empfehlungen

Bei der Bewertung von Kreditkonditionen gilt:

- Immer den effektiven Jahreszins vergleichen

- Enthält alle Pflichtkosten

- Ermöglicht fairen Vergleich

- Gesetzlich standardisiert

- Gesamtkosten berechnen

- Zinsen über gesamte Laufzeit

- Zusatzkosten einrechnen

- Verschiedene Szenarien durchspielen

- Flexibilität beachten

- Sondertilgungsrechte prüfen

- Anpassungsmöglichkeiten checken

- Kündigungsoptionen vergleichen

Unser Experten-Rat: Lass dich nicht von niedrigen Monatsraten blenden. Entscheidend sind die Gesamtkosten über die komplette Laufzeit.

Risiken und Absicherung beim Kredit

Ein Kredit ist eine langfristige finanzielle Verpflichtung, die gut abgesichert sein sollte. Wir zeigen dir die wichtigsten Risiken und wie du dich davor schützen kannst.

Überschuldung vermeiden: Die wichtigsten Präventionsmaßnahmen

Warnzeichen erkennen

- Dauerhafte Nutzung des Dispokredits

- Probleme bei der pünktlichen Ratenzahlung

- Neue Kredite zur Ablösung alter Schulden

- Mahnungen und Zahlungserinnerungen

Die 5 goldenen Regeln zur Vermeidung von Überschuldung

- Realistische Haushaltsplanung

- Genaue Erfassung aller Einnahmen

- Vollständige Liste aller Ausgaben

- Notgroschen für Unvorhergesehenes

- Angemessene Kreditrate

- Maximal 30-40% des frei verfügbaren Einkommens

- Puffer für Zusatzausgaben einplanen

- Künftige Einkommensentwicklung berücksichtigen

- Mehrere kleine Kredite vermeiden

- Bestehende Kredite zusammenfassen

- Teure Kredite zuerst ablösen

- Umschuldung prüfen

- Finanzielle Reserven bilden

- 2-3 Monatsgehälter als Reserve

- Separates Sparkonto einrichten

- Regelmäßig kleine Beträge zurücklegen

- Professionelle Hilfe rechtzeitig suchen

- Schuldnerberatung kontaktieren

- Mit der Bank sprechen

- Budgetberatung nutzen

Absicherungsmöglichkeiten im Überblick

Restschuldversicherung

Was wird abgesichert?

- Tod

- Arbeitsunfähigkeit

- Arbeitslosigkeit

Vor- und Nachteile:

✓ Umfassender Schutz

✓ Sicherheit für Angehörige

✓ Keine Gesundheitsprüfung nötig

✗ Hohe Kosten

✗ Viele Ausschlussklauseln

✗ Oft unnötig bei gutem Versicherungsschutz

Alternative Absicherungsmöglichkeiten

- Risikolebensversicherung

- Günstigere Alternative

- Höhere Versicherungssummen

- Flexiblere Gestaltung

- Berufsunfähigkeitsversicherung

- Umfassender Schutz

- Nicht an Kredit gebunden

- Langfristige Absicherung

- Arbeitslosenversicherung

- Zusätzliche staatliche Leistungen

- Private Ergänzung möglich

- Oft günstiger als RSV

Was tun bei Zahlungsschwierigkeiten?

Sofortmaßnahmen

- Bank kontaktieren

- Situation offen ansprechen

- Lösungen gemeinsam suchen

- Neue Vereinbarungen treffen

- Ausgaben reduzieren

- Fixkosten überprüfen

- Einsparpotenziale identifizieren

- Unnötige Ausgaben streichen

- Einnahmen optimieren

- Nebenjob suchen

- Ansprüche prüfen (z.B. Wohngeld)

- Vermögenswerte nutzen

Mögliche Lösungen mit der Bank

- Ratenpause

- Temporäre Aussetzung der Raten

- Meist 1-3 Monate möglich

- Verlängerung der Laufzeit

- Ratenreduzierung

- Niedrigere monatliche Belastung

- Längere Laufzeit

- Höhere Gesamtkosten

- Umschuldung

- Bessere Konditionen

- Angepasste Laufzeit

- Niedrigere Rate

Rechtliche Folgen bei Zahlungsausfällen

Mahnverfahren

- Erste Mahnung

- Erinnerung an Zahlung

- Meist noch keine Kosten

- Neue Zahlungsfrist

- Zweite Mahnung

- Mahngebühren möglich

- Kürzere Zahlungsfrist

- Androhung weiterer Schritte

- Letzte Mahnung

- Ankündigung rechtlicher Schritte

- Weitere Gebühren

- Letzte Zahlungsfrist

Konsequenzen

- Negative Schufa-Einträge

- Gerichtliches Mahnverfahren

- Zwangsvollstreckung

- Lohnpfändung

Präventive Schutzmaßnahmen

Finanzielle Vorsorge

- Notgroschen aufbauen

- Mindestens 3 Monatsraten

- Separates Konto

- Regelmäßige Einzahlung

- Versicherungsschutz prüfen

- Bestehende Policen checken

- Deckungslücken schließen

- Überversicherung vermeiden

- Finanzplanung aktualisieren

- Regelmäßige Überprüfung

- Anpassung bei Änderungen

- Langfristige Perspektive

Dokumentation führen

- Alle Unterlagen aufbewahren

- Zahlungen dokumentieren

- Korrespondenz archivieren

Unser Experten-Rat: Bereite dich auf mögliche Probleme vor, solange es dir finanziell gut geht. Eine vorausschauende Planung ist der beste Schutz gegen unerwartete Schwierigkeiten.

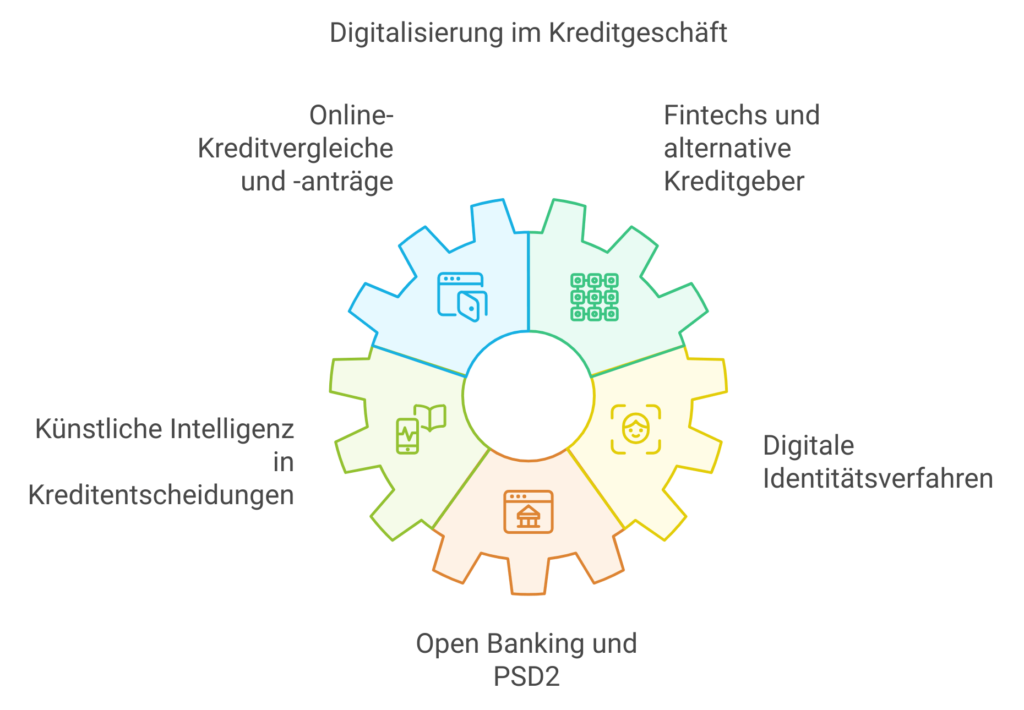

Digitalisierung im Kreditgeschäft

Die Digitalisierung verändert die Kreditbranche grundlegend. Wir zeigen dir die wichtigsten Entwicklungen und wie du von den neuen Möglichkeiten profitieren kannst.

Online-Kredite: Schnell, digital und flexibel

Vorteile von Online-Krediten

- Bequeme Beantragung von zu Hause

- Schnellere Bearbeitung und Auszahlung

- Oft günstigere Konditionen

- 24/7 verfügbar

- Transparenter Vergleich verschiedener Anbieter

Der digitale Kreditprozess

- Online-Antrag

- Eingabe persönlicher Daten

- Uploads von Dokumenten

- Erste Konditionsberechnung

- Digitale Legitimation

- VideoIdent-Verfahren

- Online-Ausweisverifikation

- Digitale Unterschrift

- Automatische Prüfung

- Bonitätsprüfung in Echtzeit

- KI-gestützte Risikoanalyse

- Sofortige Kreditzusage möglich

- Digitale Vertragsunterzeichnung

- Qualifizierte elektronische Signatur

- Rechtssichere Online-Unterschrift

- Papierlose Abwicklung

Moderne Identifikationsverfahren

VideoIdent-Verfahren

So funktioniert’s:

- Video-Chat mit geschultem Mitarbeiter

- Ausweisdokument in Kamera halten

- Sicherheitsmerkmale werden geprüft

- Sofortige Legitimation

Vorteile:

- Keine Postfiliale nötig

- Schnelle Abwicklung

- Hohe Sicherheit

- Flexibel nutzbar

Online-Ausweisfunktion (eID)

- Nutzung des elektronischen Personalausweises

- Spezielle App oder Kartenleser nötig

- Höchste Sicherheitsstandards

- Zukunftssichere Technologie

Digitaler Kontoblick: Schnellere Kreditentscheidung

Was ist der digitale Kontoblick?

- Einmaliger Einblick in deine Kontoauszüge

- Automatische Analyse der Umsätze

- Schnelle Bonitätsprüfung

- Sichere Übertragung der Daten

Vorteile für Kreditnehmer

- Schnellere Bearbeitung

- Keine manuelle Dokumentenprüfung

- Sofortige Auswertung

- Schnellere Kreditzusage

- Weniger Aufwand

- Keine Kontoauszüge ausdrucken

- Automatische Kategorisierung

- Einfache Handhabung

- Bessere Konditionen

- Transparente Einkommenssituation

- Nachvollziehbares Ausgabeverhalten

- Oft günstigere Zinsen

Digitale Vertragsunterzeichnung

Qualifizierte elektronische Signatur (QES)

- Rechtlich gleichwertig mit handschriftlicher Unterschrift

- Höchste Sicherheitsstandards

- EU-weit anerkannt

- Fälschungssicher

Ablauf der digitalen Unterschrift

- Identitätsprüfung

- Generierung eines persönlichen Zertifikats

- Dokument digital signieren

- Automatische Validierung

Banking-Apps und digitale Services

Funktionen moderner Banking-Apps

- Kreditübersicht

- Ratenplanung

- Sondertilgungen

- Dokumentenverwaltung

- Push-Benachrichtigungen

Zukunftstrends im digitalen Kreditgeschäft

Künstliche Intelligenz (KI)

- Automatisierte Kreditentscheidungen

- Individuelle Risikoanalyse

- Predictive Analytics

- Chatbots für Kundenservice

Open Banking

- API-basierte Dienste

- Kontoaggregation

- Automatischer Datenaustausch

- Neue Finanzprodukte

Mobile-First

- Optimierte Apps

- Sprachsteuerung

- Biometrische Authentifizierung

- Instant Payments

Unser Experten-Rat: Nutze die digitalen Möglichkeiten, aber achte dabei immer auf Sicherheit und seriöse Anbieter. Die persönliche Beratung bleibt bei komplexen Fragen weiterhin wertvoll.

Rechtliche Aspekte bei Krediten

Ein Kredit ist ein rechtlich bindender Vertrag, der dir als Verbraucher bestimmte Rechte einräumt. Wir erklären dir die wichtigsten rechtlichen Aspekte und zeigen, worauf du achten solltest.

Verbraucherschutz im Kreditrecht

Grundlegende Verbraucherrechte

- Recht auf vorvertragliche Information

- Widerrufsrecht

- Transparenz bei allen Kosten

- Schutz vor unfairen Klauseln

Gesetzliche Grundlagen

- Bürgerliches Gesetzbuch (BGB)

- Preisangabenverordnung (PAngV)

- EU-Verbraucherkreditrichtlinie

- Zahlungsdiensteaufsichtsgesetz (ZAG)

Das Widerrufsrecht bei Krediten

Die 14-Tage-Regel

- 14 Tage Widerrufsfrist

- Beginnt mit Vertragsabschluss

- Gilt auch bei Online-Krediten

- Keine Begründung nötig

So machst du von deinem Widerrufsrecht Gebrauch

- Form beachten

- Schriftliche Erklärung

- Eindeutige Formulierung

- Fristgerechter Zugang

- Nachweisbarkeit sichern

- Folgen des Widerrufs

- Rückabwicklung des Vertrags

- Rückzahlung erhaltener Beträge

- Erstattung gezahlter Zinsen

- Eventuell Wertersatz

Muster-Widerrufsschreiben:

An [Bank]

[Adresse]

Widerruf des Kreditvertrags vom [Datum]

Vertragsnummer: [XXX]

Sehr geehrte Damen und Herren,

hiermit widerrufe ich den oben genannten Kreditvertrag.

[Ort, Datum]

[Unterschrift]Vorvertragliche Informationspflichten

Was dir die Bank mitteilen muss

- Kreditkonditionen

- Effektiver Jahreszins

- Gesamtkreditbetrag

- Laufzeit und Raten

- Zusätzliche Kosten

- Vertragsdetails

- Widerrufsbelehrung

- Kündigungsrechte

- Sicherheiten

- Verzugsfolgen

- Spezielle Informationen

- Restschuldversicherung

- Vermittlerkosten

- Zusatzleistungen

- Bonitätsprüfung

Datenschutz und DSGVO

Deine Rechte bei der Datenverarbeitung

- Auskunftsrecht

- Recht auf Berichtigung

- Recht auf Löschung

- Recht auf Datenübertragbarkeit

Schufa und Auskunfteien

- Datenübermittlung

- Nur erlaubte Daten

- Informationspflicht

- Einwilligungsvorbehalt

- Speicherfristen

- Auskunftsrechte

- Kostenlose Jahresauskunft

- Berichtigungsanspruch

- Löschungsanspruch

- Widerspruchsrecht

Vorzeitige Rückzahlung und Sondertilgung

Recht auf vorzeitige Rückzahlung

- Jederzeit möglich

- Vorfälligkeitsentschädigung begrenzt

- Kostenersparnis durch Zinsen

- Flexible Gestaltung

Berechnung der Vorfälligkeitsentschädigung

- Maximal 1% der vorzeitig zurückgezahlten Summe

- 0,5% bei Restlaufzeit unter 12 Monaten

- Keine Entschädigung bei variablem Zinssatz

- Berechnung der ersparten Zinsen

Checkliste: Rechtssicherheit beim Kredit

Vor Vertragsabschluss

□ Vorvertragliche Informationen prüfen

□ Alle Kosten transparent dargestellt

□ Widerrufsbelehrung vorhanden

□ Datenschutzerklärung gelesen

Bei Vertragsabschluss

□ Alle Unterlagen vollständig

□ Konditionen wie vereinbart

□ Widerrufsrecht notiert

□ Kopien gesichert

Nach Vertragsabschluss

□ Unterlagen archivieren

□ Fristen notieren

□ Zahlungen dokumentieren

□ Änderungen schriftlich fixieren

Wichtige Fristen im Überblick

| Vorgang | Frist | Bemerkung |

|---|---|---|

| Widerruf | 14 Tage | Ab Vertragsschluss |

| Kündigung | Jederzeit | Vorfälligkeitsentschädigung möglich |

| Verzug | Ab 30 Tage | Nach Fälligkeit |

| Mahnbescheid | 14 Tage | Widerspruchsfrist |

Fazit und Handlungsempfehlungen

Als Kreditnehmer hast du umfangreiche Rechte, die dich schützen:

- Vor dem Kredit

- Informiere dich umfassend

- Vergleiche Angebote

- Prüfe alle Unterlagen

- Kläre offene Fragen

- Während der Laufzeit

- Dokumentiere alles schriftlich

- Reagiere sofort bei Problemen

- Nutze deine Rechte

- Hole dir Beratung

- Bei Schwierigkeiten

- Handle proaktiv

- Kenne deine Optionen

- Suche das Gespräch

- Nutze Hilfsangebote

Unser Experten-Rat: Bewahre alle Unterlagen sorgfältig auf und handle bei Problemen frühzeitig. Kenne deine Rechte, aber erfülle auch deine Pflichten als Kreditnehmer.

Häufige Fragen zum Thema Kredit

Die Höhe des möglichen Kredits hängt in erster Linie von deinem verfügbaren Einkommen ab. Als grundlegende Faustregel gilt dabei, dass die monatliche Rate nicht mehr als 30-40 Prozent deines frei verfügbaren Einkommens betragen sollte. Um diesen Betrag zu ermitteln, ziehst du von deinem monatlichen Nettoeinkommen zunächst alle festen Ausgaben wie Miete, Versicherungen und regelmäßige Lebenshaltungskosten ab. Zusätzlich solltest du einen Notgroschen von etwa 10 Prozent deines Nettoeinkommens einplanen. Was dann übrig bleibt, steht maximal für die monatliche Kreditrate zur Verfügung. Unser Experten-Tipp: Plane immer einen zusätzlichen finanziellen Puffer ein, um auch auf unerwartete Ausgaben vorbereitet zu sein.

Für einen Kreditantrag benötigst du grundsätzlich einen gültigen Personalausweis oder Reisepass zur Identifikation. Darüber hinaus verlangen die Banken üblicherweise die Gehaltsabrechnungen der letzten zwei bis drei Monate sowie entsprechende Kontoauszüge, um deine finanzielle Situation zu prüfen. Bist du selbstständig, werden stattdessen meist die Einkommensteuerbescheide der letzten Jahre sowie eine aktuelle betriebswirtschaftliche Auswertung benötigt. Je nach Kreditart und Bank können weitere Unterlagen erforderlich sein. Eine gute Vorbereitung beschleunigt dabei den Antragsprozess erheblich.

Die Zeit von der Antragstellung bis zur Auszahlung variiert je nach Kreditart und Bank deutlich. Bei einem Online-Kredit kannst du meist innerhalb von ein bis drei Werktagen mit dem Geld rechnen. Ein klassischer Filialkredit dauert mit drei bis fünf Werktagen oft etwas länger. Besonders schnell geht es bei Sofortkrediten, wo die Auszahlung häufig noch am selben Tag erfolgen kann. Deutlich mehr Zeit benötigt hingegen eine Baufinanzierung – hier solltest du mit ein bis zwei Wochen rechnen. Die Bearbeitungszeit hängt dabei auch von der Vollständigkeit deiner Unterlagen ab.

Eine Restschuldversicherung ist in den meisten Fällen keine Pflicht, kann aber in bestimmten Situationen durchaus sinnvoll sein. Besonders wenn du keine andere Absicherung hast, dein Job unsicher ist oder du als Alleinverdiener Angehörige absichern möchtest, bietet sie zusätzliche Sicherheit. Allerdings solltest du die Kosten und Leistungen genau prüfen. Häufig bist du durch bereits bestehende Versicherungen wie eine Berufsunfähigkeits- oder Risikolebensversicherung ausreichend geschützt. Ein Gespräch mit einem unabhängigen Versicherungsberater kann hier Klarheit schaffen.

Bei einem bonitätsabhängigen Zinssatz wird der konkrete Zinssatz individuell nach deiner Kreditwürdigkeit festgelegt. Je besser deine Bonität ist, desto niedrigere Zinsen musst du zahlen. Dabei spielen Faktoren wie dein Einkommen, bestehende Verbindlichkeiten und dein bisheriges Zahlungsverhalten eine wichtige Rolle. Entscheidend für den Vergleich verschiedener Angebote ist dabei immer der effektive Jahreszins, da dieser sämtliche Kosten des Kredits beinhaltet. Die beworbenen Zinssätze gelten meist nur für Kunden mit bester Bonität.

Eine vorzeitige Rückzahlung deines Kredits ist grundsätzlich jederzeit möglich. Allerdings kann die Bank dafür eine Vorfälligkeitsentschädigung verlangen, die maximal ein Prozent der vorzeitig zurückgezahlten Summe beträgt. Bei einer Restlaufzeit von weniger als einem Jahr sind es maximal 0,5 Prozent. Viele Banken bieten auch die Möglichkeit kostenloser Sondertilgungen an. Diese solltest du bereits beim Vertragsabschluss vereinbaren. Eine vorzeitige Rückzahlung muss immer schriftlich angekündigt werden.

Wenn sich Zahlungsprobleme abzeichnen, solltest du unbedingt sofort mit deiner Bank Kontakt aufnehmen. Die meisten Banken sind bei frühzeitiger Information bereit, gemeinsam eine Lösung zu finden. Mögliche Optionen sind eine vorübergehende Ratenpause oder die Vereinbarung niedrigerer Raten bei verlängerter Laufzeit. Auch eine Umschuldung zu günstigeren Konditionen kann eine sinnvolle Alternative sein. Zögere nicht, professionelle Hilfe etwa durch eine Schuldnerberatung in Anspruch zu nehmen. Je früher du aktiv wirst, desto mehr Handlungsmöglichkeiten bleiben.

Auch als Selbstständiger kannst du einen Kredit bekommen, allerdings gelten hier oft strengere Anforderungen. Die meisten Banken erwarten eine mehrjährige erfolgreiche Geschäftstätigkeit, üblicherweise zwei bis drei Jahre. Zudem musst du umfangreichere Unterlagen wie Bilanzen, Einkommensteuerbescheide und Geschäftszahlen vorlegen. Die Zinsen können aufgrund des aus Banksicht höheren Risikos etwas höher ausfallen. Es gibt jedoch auch spezielle Anbieter, die sich auf Kredite für Selbstständige spezialisiert haben.

Bei einer Umschuldung löst du bestehende Kredite durch einen neuen Kredit zu besseren Konditionen ab. Dabei solltest du neben dem günstigeren Zinssatz auch alle weiteren Kosten berücksichtigen. Dazu gehört insbesondere eine eventuelle Vorfälligkeitsentschädigung für die vorzeitige Rückzahlung der alten Kredite. Wichtig ist auch die neue Laufzeit – eine Verlängerung kann trotz niedrigerer Rate zu höheren Gesamtkosten führen. Idealerweise beziehst du alle bestehenden Kredite in die Umschuldung ein, um von möglichst günstigen Konditionen zu profitieren.

Der Abschluss eines Online-Kredits ist heute dank moderner Sicherheitstechnologie sehr sicher. Die Datenübertragung erfolgt durchgehend verschlüsselt, und durch Zwei-Faktor-Authentifizierung wird sichergestellt, dass nur du Zugriff auf deine Daten hast. Die Legitimation erfolgt bequem per VideoIdent-Verfahren von zu Hause aus. Dabei prüft ein geschulter Mitarbeiter im Video-Chat deine Identität anhand deines Ausweisdokuments. Achte dennoch darauf, nur mit geprüften und regulierten Anbietern zusammenzuarbeiten.

Nach Abschluss eines Kreditvertrags hast du ein 14-tägiges Widerrufsrecht. Diese Frist beginnt mit dem Tag des Vertragsabschlusses. Um dein Widerrufsrecht wahrzunehmen, musst du den Widerruf schriftlich erklären – eine Begründung ist nicht erforderlich. Im Fall eines Widerrufs musst du bereits ausgezahlte Kreditsummen plus die angefallenen Tagessinzen zurückzahlen. Weitere Kosten darf die Bank nicht in Rechnung stellen. Die genauen Bedingungen für den Widerruf findest du in der Widerrufsbelehrung deines Kreditvertrags.

Bei einer Umschuldung lösen Sie bestehende Kredite durch einen neuen, oft günstigeren Kredit ab. Das Ziel ist es, die monatliche Belastung zu reduzieren oder von besseren Konditionen zu profitieren. Wichtig ist, alle Kosten, einschließlich möglicher Vorfälligkeitsentschädigungen, zu berücksichtigen. Eine Umschuldung kann besonders sinnvoll sein, wenn sich Ihre finanzielle Situation verbessert hat oder die allgemeinen Zinssätze gesunken sind.

- Wünsche erfüllen ab 0,68 % p.a.

- Kreditanfrage schufaneutral

- Unverbindlicher Vergleich