Kredite online vergleichen – so geht’s!

Das Wichtigste in Kürze

- Kostenersparnis: Durch einen Kreditvergleich können Sie bis zu 40% der Zinsen sparen.

- Vielfalt der Angebote: Vergleichen Sie tagesaktuelle Angebote von über 20 Banken und Kreditanbietern.

- SCHUFA-neutral: Die Anfrage hat keinen Einfluss auf Ihren SCHUFA-Score.

- Schnelle Bearbeitung: Bei vielen Anbietern ist eine Sofortzusage und schnelle Auszahlung möglich.

Was kostet der Kredit bei Capitalo?

Die Zinsen eines Kredits sind bei den meisten Banken abhängig von der Kreditsumme und der Bonität des Kunden – 1.000-Euro-Kleinkredite sind bereits ab 0,68% möglich, höhere Kreditsummen ab 0,68 %. Doch im Mittel erhielten CAPITALO-Kunden im Dezember 2025 einen Effektivzins von 7,54% (Median aller Kreditabschlüsse).

Welche Bank hat den günstigsten Kredit?

Die untere Tabelle zeigt die Kreditkonditionen verschiedener Banken auf Capitalo.de für einen Beispielkredit von 20.000 Euro mit einer Laufzeit von 60 Monaten (5 Jahre). Neben den Zinssätzen finden Sie die berechnete monatliche Rate, die Sie bei jeder Bank für diesen Kredit zahlen würden. So können Sie leicht vergleichen, welches Angebot für Sie am günstigsten ist.

Warum ein Kreditvergleich wichtig ist

In der heutigen Finanzwelt kann die Suche nach dem richtigen Kredit schnell zu einer Herausforderung werden. Die Vielfalt an Angeboten ist groß, und die Unterschiede in den Konditionen können erheblich sein. Hier kommt der Kreditvergleich ins Spiel – ein mächtiges Werkzeug, das Ihnen helfen kann, den optimalen Kredit für Ihre individuellen Bedürfnisse zu finden.

Ein sorgfältiger Kreditvergleich kann Ihnen nicht nur bis zu 40% der Zinsen sparen, sondern auch sicherstellen, dass Sie die besten Konditionen erhalten. Ob Sie einen Kredit für ein neues Auto, eine Immobilienfinanzierung oder einfach zur Umschuldung benötigen – der richtige Vergleich kann Ihnen Tausende von Euro an Zinsen ersparen.

Unser Online-Kreditvergleich bietet Ihnen die Möglichkeit, Angebote von über 20 renommierten Banken und Kreditanbietern im bequem von zu Hause aus zu vergleichen. Dabei ist der Vergleich nicht nur kostenlos und unverbindlich, sondern auch SCHUFA-neutral, sodass Sie ohne Bedenken verschiedene Optionen prüfen können.

In den folgenden Abschnitten erfahren Sie, wie Sie den Kreditvergleich optimal nutzen können, worauf Sie achten sollten und wie Sie am Ende die für Sie beste Finanzierungslösung finden.

Vorteile eines Kreditvergleichs

Ein Kreditvergleich bietet Ihnen als Verbraucher zahlreiche Vorteile. Hier sind die wichtigsten Gründe, warum Sie vor der Aufnahme eines Kredits unbedingt verschiedene Angebote vergleichen sollten:

Kosteneinsparung durch günstigere Zinsen

- Erhebliches Sparpotenzial: Durch einen Kreditvergleich können Sie bis zu 40% der Zinsen einsparen. Bei einem Kredit über 20.000 € mit einer Laufzeit von 60 Monaten kann das mehrere hundert Euro ausmachen.

- Individuelle Angebote: Banken bieten oft unterschiedliche Zinssätze basierend auf Ihrer persönlichen finanziellen Situation. Ein Vergleich hilft Ihnen, das für Sie günstigste Angebot zu finden.

Transparenz und Marktüberblick

- Umfassender Marktüberblick: Sie erhalten einen Überblick über die Angebote von über 20 Banken und Kreditanbietern.

- Vergleichbarkeit: Durch die standardisierte Darstellung der Angebote können Sie Äpfel mit Äpfeln vergleichen und versteckte Kosten leichter identifizieren.

Zeitersparnis durch Online-Vergleich

- Schneller Prozess: Statt einzeln Banken zu kontaktieren, erhalten Sie innerhalb weniger Minuten eine Übersicht über die besten Angebote.

- 24/7 verfügbar: Sie können den Vergleich jederzeit von zuhause aus durchführen, ohne an Öffnungszeiten gebunden zu sein.

SCHUFA-neutrale Anfrage

- Keine Auswirkungen auf Ihren SCHUFA-Score: Die Kreditanfrage über unseren Vergleich hat keinen Einfluss auf Ihre Kreditwürdigkeit.

- Mehrfache Vergleiche möglich: Sie können beliebig oft Angebote vergleichen, ohne negative Konsequenzen befürchten zu müssen.

Flexible Anpassung an Ihre Bedürfnisse

- Individuelle Kreditgestaltung: Sie können Kreditbetrag und Laufzeit nach Ihren Wünschen anpassen und sofort sehen, wie sich das auf die Konditionen auswirkt.

- Verschiedene Kreditarten: Ob Ratenkredit, Autokredit oder Umschuldung – für jeden Zweck finden Sie passende Angebote.

Durch einen sorgfältigen Kreditvergleich stellen Sie sicher, dass Sie nicht nur Geld sparen, sondern auch einen Kredit finden, der optimal auf Ihre individuellen Bedürfnisse zugeschnitten ist.

Wie funktioniert ein Kreditvergleich?

Ein Kreditvergleich ist einfacher, als Sie vielleicht denken. Mit nur wenigen Schritten können Sie die besten Angebote für Ihre individuellen Bedürfnisse finden. Hier erklären wir Ihnen den Prozess im Detail:

1. Kreditbedarf ermitteln

Zunächst legen Sie fest, wie viel Geld Sie benötigen und für welchen Zeitraum Sie den Kredit aufnehmen möchten. Überlegen Sie sich auch, welche monatliche Rate Sie sich leisten können.

2. Daten eingeben

Geben Sie auf unserer Vergleichsplattform folgende Informationen ein:

- Gewünschte Kreditsumme

- Laufzeit

- Verwendungszweck (z.B. Autofinanzierung, Umschuldung)

- Persönliche Daten (Alter, Beruf, Einkommen)

3. Angebote vergleichen

Unser System gleicht Ihre Angaben mit den Angeboten von über 20 Banken und Kreditanbietern ab. Innerhalb weniger Sekunden erhalten Sie eine Übersicht der besten Angebote, sortiert nach dem effektiven Jahreszins.

4. Konditionen prüfen

Vergleichen Sie nicht nur den Zinssatz, sondern achten Sie auch auf:

- Möglichkeit zu Sondertilgungen

- Flexibilität bei der Rückzahlung

- Zusätzliche Gebühren

5. Antrag stellen

Haben Sie sich für ein Angebot entschieden, können Sie direkt online den Kreditantrag stellen. Die meisten Unterlagen können Sie bequem digital einreichen.

6. Identitätsprüfung

Zur Verifizierung Ihrer Identität nutzen viele Banken das praktische Video-Ident-Verfahren. So sparen Sie sich den Gang zur Postfiliale.

7. Vertragsabschluss und Auszahlung

Nach erfolgreicher Prüfung Ihrer Unterlagen erhalten Sie den Kreditvertrag. Sobald Sie diesen unterschrieben zurückgesendet haben, wird das Geld in der Regel innerhalb weniger Tage – oft sogar am nächsten Werktag – ausgezahlt.

Der gesamte Prozess ist SCHUFA-neutral und hat keinen Einfluss auf Ihre Bonität. Sie können also bedenkenlos verschiedene Angebote vergleichen, um das Beste für sich zu finden.

- Wünsche erfüllen ab 0,68 % p.a.

- Kreditanfrage schufaneutral

- Unverbindlicher Vergleich

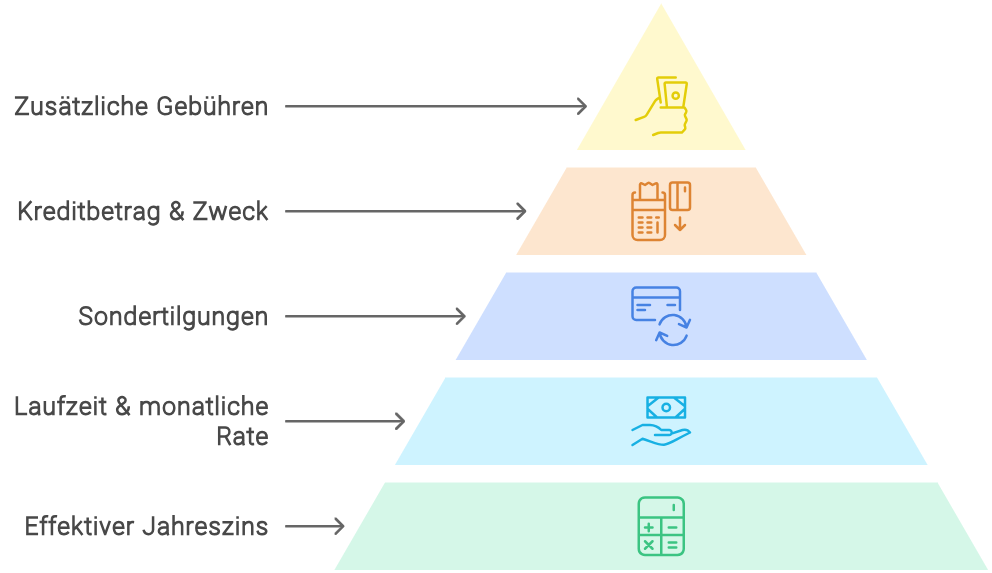

Wichtige Faktoren beim Kreditvergleich

Bei der Suche nach dem besten Kredit gibt es mehrere wichtige Faktoren zu berücksichtigen. Hier sind die Hauptaspekte, auf die Sie beim Kreditvergleich achten sollten:

Effektiver Jahreszins

Der effektive Jahreszins ist der wichtigste Indikator für die Gesamtkosten Ihres Kredits:

- Definition: Er beinhaltet neben dem Nominalzins auch alle anderen Kosten wie Bearbeitungsgebühren.

- Vergleichbarkeit: Ermöglicht einen direkten Vergleich verschiedener Kreditangebote.

- Gesetzliche Pflicht: Banken müssen den effektiven Jahreszins angeben.

Tipp: Achten Sie immer auf den effektiven Jahreszins, nicht nur auf den Nominalzins.

Laufzeit und monatliche Rate

Die Laufzeit und die monatliche Rate beeinflussen sowohl Ihre monatliche finanzielle Belastung als auch die Gesamtkosten des Kredits:

- Längere Laufzeit: Niedrigere monatliche Raten, aber höhere Gesamtkosten.

- Kürzere Laufzeit: Höhere monatliche Raten, aber geringere Gesamtkosten.

- Flexible Anpassung: Viele Vergleichsportale ermöglichen es, Laufzeit und Rate anzupassen.

Tipp: Wählen Sie eine Rate, die zu Ihrem monatlichen Budget passt, aber versuchen Sie, die Laufzeit so kurz wie möglich zu halten.

Sondertilgungen und Flexibilität

Zusätzliche Optionen können Ihnen mehr Flexibilität bei der Rückzahlung bieten:

- Kostenlose Sondertilgungen: Ermöglichen es, den Kredit schneller zurückzuzahlen.

- Flexible Raten: Möglichkeit, die Ratenhöhe anzupassen oder Zahlungen auszusetzen.

- Vorzeitige Rückzahlung: Achten Sie auf mögliche Gebühren bei vollständiger vorzeitiger Rückzahlung.

Tipp: Prüfen Sie, ob kostenlose Sondertilgungen möglich sind – diese können Ihnen langfristig viel Geld sparen.

Kreditbetrag und Verwendungszweck

Der Kreditbetrag und der Verwendungszweck können die Konditionen beeinflussen:

- Mindest- und Höchstbeträge: Banken haben oft unterschiedliche Grenzen.

- Zweckgebundene Kredite: Spezielle Kredite wie Autokredite können günstigere Konditionen bieten.

- Bonitätsabhängige Zinsen: Der angebotene Zinssatz kann von Ihrer Kreditwürdigkeit abhängen.

Tipp: Geben Sie den tatsächlichen Verwendungszweck an, da zweckgebundene Kredite oft günstiger sind.

Zusätzliche Gebühren und Versicherungen

Achten Sie auf versteckte Kosten:

- Bearbeitungsgebühren: Sollten im effektiven Jahreszins enthalten sein.

- Restschuldversicherung: Oft angeboten, aber selten notwendig und meist teuer.

- Kontoführungsgebühren: Einige Banken verlangen zusätzliche Gebühren für die Kreditverwaltung.

Tipp: Seien Sie vorsichtig bei zusätzlichen Versicherungsangeboten und prüfen Sie, ob Sie diese wirklich benötigen.

Indem Sie diese Faktoren sorgfältig abwägen, können Sie sicherstellen, dass Sie den für Ihre Bedürfnisse am besten geeigneten Kredit zu den günstigsten Konditionen finden.

Online-Kreditvergleichsportale

Online-Kreditvergleichsportale haben den Prozess der Kreditsuche revolutioniert. Sie bieten eine bequeme und effiziente Möglichkeit, verschiedene Kreditangebote zu vergleichen. Hier geben wir Ihnen einen Überblick über die empfohlenen Portale sowie deren Vor- und Nachteile.

Übersicht der empfohlenen Portale

- Capitalo (unser Portal)

- Vergleich von über 20 Banken und Kreditanbietern

- SCHUFA-neutrale Anfrage

- Persönliche Beratung durch Kreditexperten

- Verivox

- Breites Spektrum an Finanzprodukten

- Übersichtliche Darstellung der Angebote

- Check24

- Große Auswahl an Kreditanbietern

- Zusätzliche Kundenrezensionen

- Smava

- Spezialisiert auf Onlinekredite

- Einfacher Antragsprozess

- Finanzcheck

- Fokus auf individuelle Beratung

- Gute Filtermöglichkeiten

- Auxmoney

- Spezialisiert auf Privatkredite

- P2P-Kredite

Kreditarten im Vergleich

Es gibt verschiedene Arten von Krediten, die sich für unterschiedliche Bedürfnisse und Situationen eignen. Hier ein Überblick über die gängigsten Kreditarten:

Ratenkredit

Beschreibung: Der Ratenkredit ist die häufigste Form des Privatkredits. Sie erhalten einen festen Betrag und zahlen diesen in gleichbleibenden monatlichen Raten zurück.

Vorteile:

- Flexibel einsetzbar für verschiedene Zwecke

- Feste Laufzeit und planbare Raten

- Oft günstigere Zinsen als beim Dispokredit

Nachteile:

- Manchmal höhere Zinsen als bei zweckgebundenen Krediten

- Eventuell Gebühren für Sondertilgungen

Ideal für: Allgemeine Anschaffungen, Renovierungen, Urlaubsfinanzierung

Autokredit

Beschreibung: Ein zweckgebundener Kredit speziell für den Kauf eines Fahrzeugs.

Vorteile:

- Oft niedrigere Zinsen als bei Ratenkrediten

- Fahrzeug dient als Sicherheit, daher bessere Konditionen

- Manchmal spezielle Angebote in Kooperation mit Autohändlern

Nachteile:

- Zweckgebunden, nicht flexibel einsetzbar

- Fahrzeugbrief bleibt oft bis zur vollständigen Tilgung bei der Bank

Ideal für: Neuwagen- oder Gebrauchtwagenkauf

Modernisierungskredit

Beschreibung: Speziell für Renovierungs-, Sanierungs- oder Modernisierungsarbeiten an Immobilien.

Vorteile:

- Oft günstigere Konditionen als bei normalen Ratenkrediten

- Möglichkeit der Kombination mit Fördermitteln (z.B. KfW)

- Höhere Kreditsummen möglich

Nachteile:

- Zweckgebunden, Verwendungsnachweis kann erforderlich sein

- Oft nur für Immobilienbesitzer

Ideal für: Größere Renovierungsarbeiten, energetische Sanierungen

Umschuldung

Beschreibung: Ablösung bestehender Kredite durch einen neuen, günstigeren Kredit.

Vorteile:

- Möglichkeit, mehrere Kredite zu einem zusammenzufassen

- Potenzial für niedrigere Zinsen und geringere monatliche Belastung

- Verbesserte Übersicht über Finanzen

Nachteile:

- Eventuell Vorfälligkeitsentschädigung für alte Kredite

- Gesamtlaufzeit kann sich verlängern

Ideal für: Konsolidierung mehrerer Kredite, Ablösung teurer Altkredite

Rahmenkredit

Beschreibung: Ein flexibler Kreditrahmen, den Sie nach Bedarf nutzen können.

Vorteile:

- Hohe Flexibilität bei der Nutzung und Rückzahlung

- Zinsen fallen nur auf den tatsächlich genutzten Betrag an

- Wiederaufladbar nach Rückzahlung

Nachteile:

- Oft höhere Zinsen als bei klassischen Ratenkrediten

- Gefahr der Überschuldung durch die permanente Verfügbarkeit

Ideal für: Flexible Finanzierung, schwankender Finanzierungsbedarf

Beim Vergleich dieser Kreditarten ist es wichtig, Ihren spezifischen Bedarf, Ihre finanzielle Situation und die Gesamtkosten über die Laufzeit zu berücksichtigen. Ein sorgfältiger Vergleich hilft Ihnen, die für Sie optimale Kreditart zu wählen.

Welcher Kredit ist der Richtige für mich?

| Ratenkredit | Autokredit | Baufinanzierung | Kleinkredit | |

|---|---|---|---|---|

| Nutzung | Freie Verwendung | Fahrzeugkauf | Bau / Immobilienkauf | Rahmenkredit |

| Effektiver Jahreszins | ab 0,68 % | ab 0,68 % | ab 3,21 % | ab 10,29 % |

| Auszahlung | komplett | komplett | komplett | beliebig ab 1 € |

| Finanzierungssumme | 1.000 – 100.000 € | 3.000 – 100.000 € | 30.000 – 1 Mio. € | 100 – 25.000 € |

| Rückzahlungsrate | feste Rate | feste Rate | feste Rate | beliebig ab 1 € |

| Laufzeit | 6 bis 120 Monate | 12 bis 84 Monate | 60 bis 360 Monate | ohne |

Wann bekomme ich einen Kredit und wann nicht?

Einen Kredit kann jede natürliche Person abschließen, die mindestens 18 Jahre alt ist, also volljährig ist. Ferner müssen Sie über einen Wohnsitz in Deutschland verfügen und eine deutsche Bankverbindung (Girokonto) haben. Wenn diese Parameter erfüllt sind, ist dies die Basis für eine Kreditvergabe. Ergänzend kommt noch hinzu, dass die Bonität geprüft werden muss. In Deutschland erfolgt dazu eine Abfrage der personenbezogenen Daten bei der SCHUFA. Sollten Sie in der Vergangenheit ihren Zahlungen (z.B. Stromrechnung, Handyrechnung oder Miete) nicht nachgekommen sein, kann dies dazu führen, dass die Kreditvergabe verweigert wird.

Tipp der Redaktion

Bürgerinnen und Bürger in Deutschland können kostenfrei einen Einblick in ihre SCHUFA Daten erhalten. Dies ermöglicht es Ihnen bereits im Vorfeld zu erfahren, wie gut die Zeichen für eine Kreditvergabe stehen.

Tipps für einen erfolgreichen Kreditvergleich

Um sicherzustellen, dass Sie den bestmöglichen Kredit für Ihre Bedürfnisse finden, befolgen Sie diese wichtigen Tipps:

Vorsicht bei Restschuldversicherungen

- Kritisch hinterfragen: Restschuldversicherungen sind oft teuer und bieten nur begrenzten Schutz.

- Nicht unter Druck setzen lassen: Banken dürfen den Kredit nicht von einer Restschuldversicherung abhängig machen.

- Alternativen prüfen: Oft sind bestehende Lebens- oder Berufsunfähigkeitsversicherungen ausreichend.

Tipp: Lehnen Sie Restschuldversicherungen in der Regel ab, es sei denn, Sie haben einen triftigen Grund, eine abzuschließen.

Mehrere Angebote einholen

- Breiter Vergleich: Nutzen Sie mehrere Vergleichsportale, um ein möglichst umfassendes Bild zu erhalten.

- Nicht nur auf Zinsen schauen: Berücksichtigen Sie auch Faktoren wie Flexibilität und Sondertilgungsoptionen.

- Lokale Banken einbeziehen: Manchmal bieten Hausbanken Bestandskunden bessere Konditionen.

Tipp: Vergleichen Sie mindestens 3-5 konkrete Angebote, bevor Sie eine Entscheidung treffen.

Gesamtkosten beachten

- Effektiver Jahreszins: Achten Sie auf diesen Wert, da er alle Kosten beinhaltet.

- Zusatzkosten prüfen: Achten Sie auf versteckte Gebühren wie Kontoführungskosten.

- Langfristige Perspektive: Berechnen Sie die Gesamtkosten über die gesamte Laufzeit.

Tipp: Nutzen Sie Online-Kreditrechner, um die Gesamtkosten verschiedener Angebote zu vergleichen.

Kreditwürdigkeit verbessern

- SCHUFA-Score checken: Fordern Sie Ihre kostenlose Auskunft an und korrigieren Sie etwaige Fehler.

- Altschulden tilgen: Reduzieren Sie bestehende Verbindlichkeiten vor der Kreditanfrage.

- Regelmäßiges Einkommen: Ein stabiles Arbeitsverhältnis verbessert Ihre Kreditwürdigkeit.

Tipp: Je besser Ihre Bonität, desto günstiger die Kreditkonditionen. Arbeiten Sie kontinuierlich an der Verbesserung Ihrer finanziellen Situation.

Laufzeit und Rate optimieren

- Kurze Laufzeit: Wählen Sie wenn möglich eine kürzere Laufzeit, um Zinsen zu sparen.

- Tragbare Rate: Die monatliche Rate sollte Ihr Budget nicht überlasten.

- Flexibilität berücksichtigen: Achten Sie auf Optionen wie kostenlose Sondertilgungen.

Tipp: Finden Sie die Balance zwischen niedriger Rate und kurzer Laufzeit, die zu Ihrer finanziellen Situation passt.

Verwendungszweck angeben

- Zweckgebundene Kredite: Oft günstiger als Kredite zur freien Verwendung.

- Ehrlich sein: Geben Sie den tatsächlichen Verwendungszweck an, um passende Angebote zu erhalten.

- Spezielle Kreditformen prüfen: Für Autos, Immobilien oder Umschuldungen gibt es oft spezielle Konditionen.

Tipp: Seien Sie transparent bezüglich des Verwendungszwecks, um von möglichen Sonderkonditionen zu profitieren.

Indem Sie diese Tipps befolgen, erhöhen Sie Ihre Chancen, den optimalen Kredit zu finden, der Ihren finanziellen Bedürfnissen entspricht und langfristig die günstigste Option darstellt.

- Wünsche erfüllen ab 0,68 % p.a.

- Kreditanfrage schufaneutral

- Unverbindlicher Vergleich

Noch schneller zum Wunschkredit! Schneller Kreditvertrag mit qualifizierter elektronischer Signatur

Die Digitalisierung hat es den Kreditinstituten ermöglicht, Kredite auf elektronischem Wege mit sofortiger Kreditzusage (Kredit mit Sofortzusage) zu vergeben. Da der Kreditvertrag nicht mehr physisch unterschrieben oder per Post verschickt werden muss, wird der Prozess schneller und einfacher. Das Herzstück dieser Innovation ist die qualifizierte elektronische Signatur (eSign). Der Kreditvertrag kann sofort online während eines Video-Ident-Verfahrens mit einem Kundenberater unterschrieben werden. Ebenso ist die manuelle Einreichung von Dokumenten und die Online-Einsicht in Kontoauszüge überflüssig.

Häufige Fragen zum Kredit

Ja, unser Kreditvergleich ist für Sie völlig kostenlos und unverbindlich. Wir finanzieren uns über Provisionen, die wir von den Banken erhalten, wenn ein Kredit über uns vermittelt wird.

Nein, ein Kreditvergleich über unsere Plattform ist SCHUFA-neutral und hat keinen Einfluss auf Ihren Score. Erst wenn Sie einen konkreten Kreditantrag bei einer Bank stellen, wird dies in Ihrer SCHUFA vermerkt.

Typischerweise benötigen Sie:

– Personalausweis oder Reisepass

– Gehaltsabrechnungen der letzten 2-3 Monate

– Kontoauszüge der letzten 2-3 Monate

– Bei Selbstständigen: BWA und letzter Steuerbescheid

Die Auszahlungsgeschwindigkeit variiert je nach Bank. Bei vielen Anbietern ist eine Sofortauszahlung möglich, sodass Sie das Geld innerhalb von 24-48 Stunden auf Ihrem Konto haben. In der Regel dauert es maximal 3-5 Werktage.

Ja, nach dem Verbraucherkreditgesetz haben Sie das Recht, Ihren Kredit jederzeit ganz oder teilweise vorzeitig zurückzuzahlen. Allerdings können Banken eine Vorfälligkeitsentschädigung verlangen, die jedoch gesetzlich begrenzt ist.

Der nominale Zinssatz ist der reine Zinssatz für den Kredit. Der effektive Jahreszins hingegen beinhaltet alle Kosten des Kredits, einschließlich etwaiger Gebühren. Er ist daher der bessere Vergleichswert.

Auch mit weniger guter Bonität ist es möglich, einen Kredit zu erhalten. Allerdings können die Konditionen ungünstiger sein. In solchen Fällen kann es hilfreich sein, einen Bürgen zu haben oder eine Sicherheit anzubieten.

Die Höhe des Kredits, den Sie sich leisten können, hängt von Ihrem Einkommen, Ihren monatlichen Ausgaben und Ihrer Kreditwürdigkeit ab. Als Faustregel gilt, dass die monatliche Rate nicht mehr als 10-15% Ihres Nettoeinkommens betragen sollte.

Bei der vorzeitigen Rückzahlung eines Ratenkredites kann eine so genannte Vorfälligkeitsentschädigung fällig werden. Das bedeutet, dass der komplette Kredit vor Ende der geplanten Laufzeit getilgt wird. Im Gegenzug muss der Bank eine so genannte Vorfälligkeitsentschädigung gezahlt werden, da ihr sonst ein Zinsverlust entsteht. Die Bank kann im Vorfeld genau mitteilen, welche Kosten zu zahlen sind, wenn die Vorfälligkeitsentschädigung gezahlt werden muss, weil man den Kredit vorzeitig tilgen will.

Wenn Sie Schwierigkeiten haben, eine Rate zu zahlen, sollten Sie umgehend Kontakt mit Ihrer Bank aufnehmen. Oft lassen sich Lösungen wie Stundungen oder eine vorübergehende Reduzierung der Rate vereinbaren. Ignorieren Sie das Problem nicht, da sonst zusätzliche Kosten und negative SCHUFA-Einträge drohen.

Eine Restschuldversicherung ist in den meisten Fällen nicht zwingend erforderlich. Sie kann in bestimmten Situationen sinnvoll sein, ist aber oft teuer. Prüfen Sie kritisch, ob Sie eine solche Versicherung wirklich benötigen.

Ein Ratenkredit ist in der Regel einem Dispokredit vorzuziehen, da der Zinssatz feststeht und die Zahlungen regelmäßig erfolgen. Außerdem ist ein Ratenkredit besser geeignet, wenn eine größere Geldsumme benötigt wird.

Schweizer und Österreicher haben ebenfalls die Möglichkeit, einen Kredit über CAPITALO zu beantragen. Wir betreiben in beiden Ländern, mit dem Kreditvergleich in Österreich und dem Kreditvergleich in der Schweiz Finanzplattformen mit den jeweiligen länderspezifischen Kreditangeboten. Schauen Sie doch einmal vorbei, wir freuen uns, Ihnen in beiden Ländern die besten Kreditangebote zu präsentieren.

Fazit: Die Bedeutung eines sorgfältigen Kreditvergleichs

Ein gründlicher Kreditvergleich ist in der heutigen Finanzwelt unverzichtbar geworden. Wie wir in diesem Artikel gesehen haben, kann er nicht nur erhebliche finanzielle Vorteile bringen, sondern auch dabei helfen, den perfekt auf Ihre Bedürfnisse zugeschnittenen Kredit zu finden.

Als Finanzexperte bei Capitalo habe ich täglich mit Kreditvergleichen zu tun. Meine Erfahrung zeigt: Ein sorgfältiger Vergleich lohnt sich immer.

Die wichtigsten Punkte für Sie:

- Vergleichen Sie immer mehrere Angebote.

- Achten Sie auf den effektiven Jahreszins, nicht nur den Nominalzins.

- Prüfen Sie die Gesamtkosten über die gesamte Laufzeit.

- Seien Sie vorsichtig bei Zusatzangeboten wie Restschuldversicherungen.

Ein guter Kreditvergleich kann Ihnen viel Geld sparen. Nehmen Sie sich die Zeit dafür – es zahlt sich aus.

Haben Sie Fragen oder Anmerkungen? Ich freue mich über Ihr Feedback!